Analityka i prognozy dla fal Elliot. Teoria i praktyka

"Każda prawda podlega prawu, każdy materialny składnik podlega prawu. Bez prawa będzie chaos, aw chaosie nie będzie życia. Samo pojęcie prawa opiera się na porządku, który jest utrzymywany na stałości, i dlatego będzie powtarzany raz za razem. Co więcej, jeśli nauczymy się prawa, wtedy wszystkie działania można przewidzieć. " R.N. Elliott (1871-1948).

Pojęcie fal

Zasada fali to odkrycie Ralpha Nelsona Elliotta, zgodnie z którym ciągłe cykliczne i metodyczne powtarzanie trwa na rynkach. Badania tego zjawiska doprowadziły do opracowania i stworzenia najdokładniejszej metody prognozowania rynku finansowego. Ta metoda jest bardzo popularna nie tylko na rynku Forex, ale również sprawdziła się na rynku akcji. Można przewidzieć, że ta metoda będzie działać na rynku kryptowalut.

Analiza fal Elliotta opiera się na wykorzystaniu wzorów zdefiniowanych w różnych punktach rynku. Wszystkie te wzory, których jest trzynaście sztuk, są bardzo blisko ze sobą powiązane i przewidują ruch rynku w danej sytuacji. Cechy tej zasady występują nie tylko na rynkach, ale istnieją również we wszystkich systemach materialnych, od kosmicznych galaktyk po najmniejsze cząsteczki.

Hierarchia wzorów

Wzory budowane są w różnym stopniu i są połączone relatywnymi relacjami proporcjonalnymi. Jest to wymagane do zidentyfikowania kategorii szablonów w hierarchicznej kolejności, tak aby można było ustalić poprawną sekwencję dla ciągłego rozwoju.

Książka "Elliott Waves: The Key to Market Behavior" opisuje, jak postępować i wymieniać wzorce tych fal i osiągnąć sukces w handlu. Elliott rozróżnił, a następnie nazwał dziewięć stopni fal, które miały wówczas znaczenie praktyczne. Dziś możemy rozszerzyć jego listę, ponieważ biorąc pod uwagę czas, handel stał się możliwy nie tylko na wykresach dziennych i godzinowych, ale także w 30, 15 i 5 minutowych okresach.

Lista Elliotta zaczyna się od największej fali przedziału czasu i zstępuje. Możesz użyć dowolnego szablonu zaproponowanego przez Elliota, najważniejsze jest poznanie hierarchii użytej kolejności.

Wskaźnik

Elliott Wave Indicator jest popularnym narzędziem wykorzystywanym w analizie technicznej. Umożliwia to inwestorom przewidywanie powtarzającego się i cyklicznego charakteru rynku walutowego (lub dowolnego innego rynku, takiego jak giełda).

Teoria fal Elliot sugeruje, że pozornie chaotyczne zachowanie na różnych rynkach finansowych nie jest. W rzeczywistości rynki poruszają się w przewidywalnych, powtarzalnych cyklach lub falach. Fale te są konsekwencją wpływu na inwestorów ze źródeł zewnętrznych, przede wszystkim współczesnej psychologii mas w danym momencie.

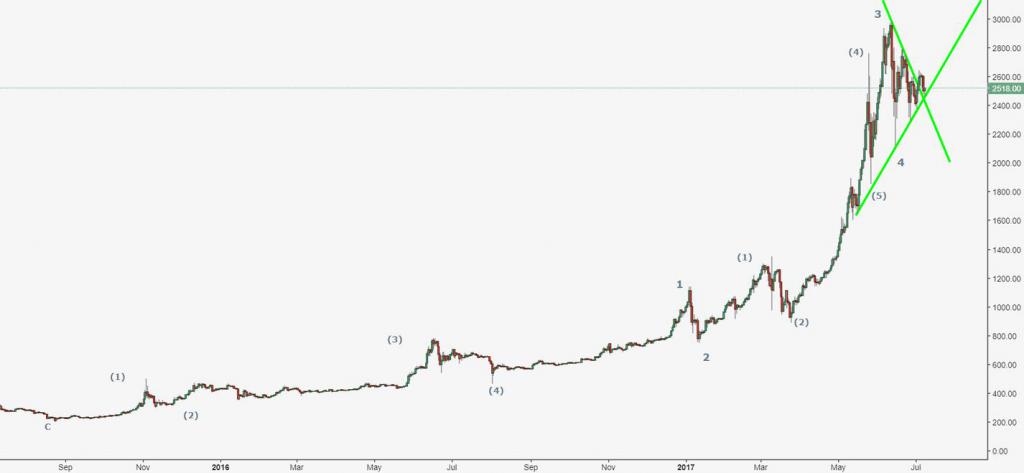

Elliott Wave przewiduje, że ceny notowanych par walutowych będą się kształtowały falami: pięć fal pulsacyjnych i trzy fale korekcyjne. Pulsed daje główny kierunek rynku, a ruch korekcyjny w przeciwnym kierunku.

Przyjrzyjmy się bliżej, jak rozpoznać wzorce o różnych przedziałach czasu. Fale impulsowe można podzielić na podstruktury składające się z pięciu struktur. Struktury te są ustalane według charakterystycznych wzorów: długości fal i trójkąta ukośnego na piątej fali. Aby zidentyfikować takie fale, na przykład przypadkowo, i punkty wejścia do transakcji, użyj wskaźnika fali Elliotta.

Aby w pełni zrozumieć wskaźnik fal proponowany przez Elliota, ważne jest przeanalizowanie psychologicznego uzasadnienia dla każdej z tych fal. Ponieważ zygzak cen jest odmianą optymizmu i pesymizmu inwestorów.

Fale korekty

Fale korekcyjne Elliotta można podzielić na sześć podkategorii fal. Kategorie są oparte na kierunku i wzorcach fal:

- zygzak;

- płaskie nieregularne;

- trójkąt poziomy;

- trzy podwójne wzory;

- trzy potrójne wzory.

Każdy szablon dostarcza cennych informacji na temat cykli rynkowych i sekwencji.

Jak czytać fale

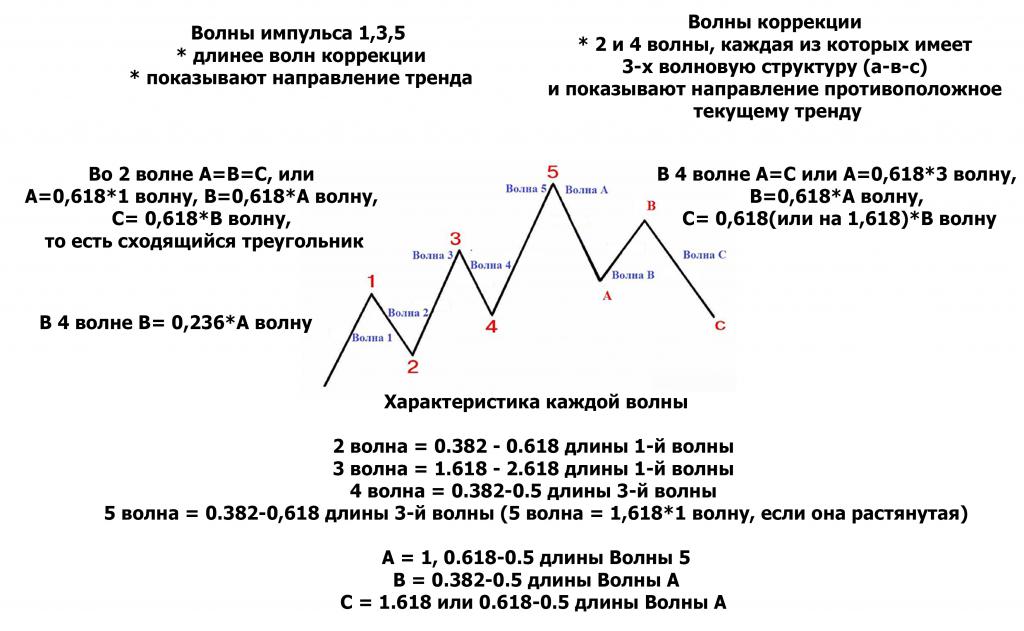

Aby zidentyfikować falę Elliotta, wzór musi spełniać następujące warunki:

Fala 1> Fala 2 <Fala 3> Fala 4 <Fala 5

Korekcja trójfalowa implikuje trend w kierunku przeciwnym do poprzedniego wzoru impulsu.

Wzór korekty musi spełniać następujące warunki:

Fala A> Fala B <Fala C

W falach Elliotta są inne wzory. Są to zygzaki, trójkąty itp. Jednak najczęściej wykorzystywane są analizy i prognozy fal Elliotta w postaci pulsacyjnych fal i elementów korygujących. Zwłaszcza jeśli chodzi o analizę techniczną trendów.

Zrozumienie Mass Psychology i Elliott Wave Forecast

- Fala 1 (impulsywna) to rosnąca niewielka fala, lekka presja popytu (Bull Move). Na fali 1 ceny rosną ze względu na stosunkowo niewielką liczbę uczestników, którzy kupują pary walutowe będące przedmiotem obrotu z powodów fundamentalnych lub technicznych (spekulacja), podnosząc ceny.

- Fala 2 (korygująca) to malejąca fala, zmniejszająca ciśnienie w posuwie (ruch niedźwiedzia). Po znaczącym wzroście inwestorzy mogą otrzymać fundamentalne i techniczne sygnały dotyczące zakupu waluty. W takim momencie fala 2 rośnie, gdy ludzie, którzy pierwotnie kupili, postanowili zamknąć umowę i czerpać zyski, podczas gdy początkujący rozpoczynają krótkie pozycje. Cena zaczyna się w innym kierunku, ale z reguły nie przekracza minimalnej pozycji początkowej, która początkowo przyciągała kupujących w momencie fali 1.

- Fala 3 (impulsywna) to rosnąca mała fala pod presją popytu (Bull Move). Jest to często najdłuższa z pięciu fal, fala 3 jest stabilną falą, kiedy wielu inwestorów przyciągnęło falą 2 do zakupu. Wraz ze wzrostem liczby nabywców margines bezpieczeństwa wzrośnie powyżej maksymalnej ceny pierwotnie wygenerowanej przez falę 1. W tym momencie próg oporności jest jednym z filarów.

- Fala 4 (korekcyjna) to mała fala pod wpływem nacisku (ruch niedźwiedzia). Na fali 4 klienci zaczynają się męczyć (pozostają bez pieniędzy i optymizmu) i ponownie wykorzystują sygnały kupna. Co do zasady na rynku wciąż jest wystarczająco dużo kupujących, więc spadek jest tutaj stosunkowo niewielki.

- Fala 5 (impulsywna) to rosnąca mała fala pod presją popytu (Bull Move). Fala 5 jest końcowym ruchem obserwowanej ewolucji sekwencji. Teraz wszyscy kupujący są zmotywowani chciwością, a nie podstawowym lub technicznym uzasadnieniem zakupu i oferowania wyższych cen w innych krajach. Normalne szczyty cenowe przed przejściem w przeciwnym kierunku.

Jak wykorzystać falę do handlu

Rozważ to pytanie bardziej szczegółowo. Istnieją dwa konkretne sposoby handlu falą Elliot na rynkach finansowych.

- Pierwszy i najbardziej bezpośredni wymaga wyjaśnienia, że obecna cena znajduje się w kręgu fal Elliotta. Następnie możesz przewidzieć kierunek ceny i wartość następnej fali w cyklu.

- Druga aplikacja obejmuje wykorzystanie oscylatora Wave Elliott na podstawie standardowej metodologii analizy krzyżowej zbieżności średniej (MACD). Ustawienie ogólne obejmuje 5-okresową średnią ruchomą jako podstawę dla wskaźnika średniej ruchomej i 35-okresowej średniej ruchomej jako podstawę dla wskaźnika średniej ruchomej. Następnie określasz różnicę między nimi i określasz, czy jesteś w układzie 5-3, czy nie.

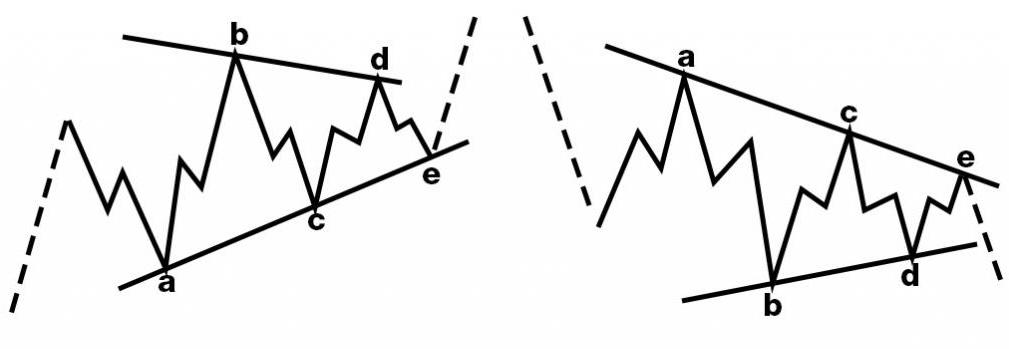

Wzór fali trójkąta

Trójkąt to wzór fal Elliotta, zaobserwowany podczas konsolidacji rynkowej, składa się z 5 sekwencji korekcyjnych. Trójkąt stanowi równowagę sił między kupującymi i sprzedającymi, powodując ruch boczny, który zwykle wiąże się ze spadkiem wolumenu i zmiennością. Ten wzór jest podzielony na struktury 3-3-3-3-3, oznaczone jako A, B, C, D, E.

Fale Elliotta (trójkąt) to wzór kontynuacji, który łamie się w kierunku poprzedniego ruchu. Może to wystąpić w fali 4 w strukturze pulsacyjnej, fali B w zygzaku i fali X w dwóch i trzech strukturach fali trójwymiarowej Elliotta. Może to również wystąpić w fali Y struktury WXY, w którym to przypadku oznacza koniec korekty.

Uwaga: trójkąt musi być również podparty na wskaźniku RSI, a to nigdy nie zdarza się w fali 2 struktury impulsowej.

Wiele falowodów ignoruje znaczenie zmniejszenia pędu w tworzeniu trójkąta. W tym przypadku użycie RSI do filtrowania innych typów konsolidacji bocznych jest bardzo potrzebne i użyteczne. Zrozumienie podstaw matematyki Sekwencje Fibonacciego jest kluczem do zrozumienia istoty teorii fal Elliotta, ponieważ te rzeczy idą w parze.

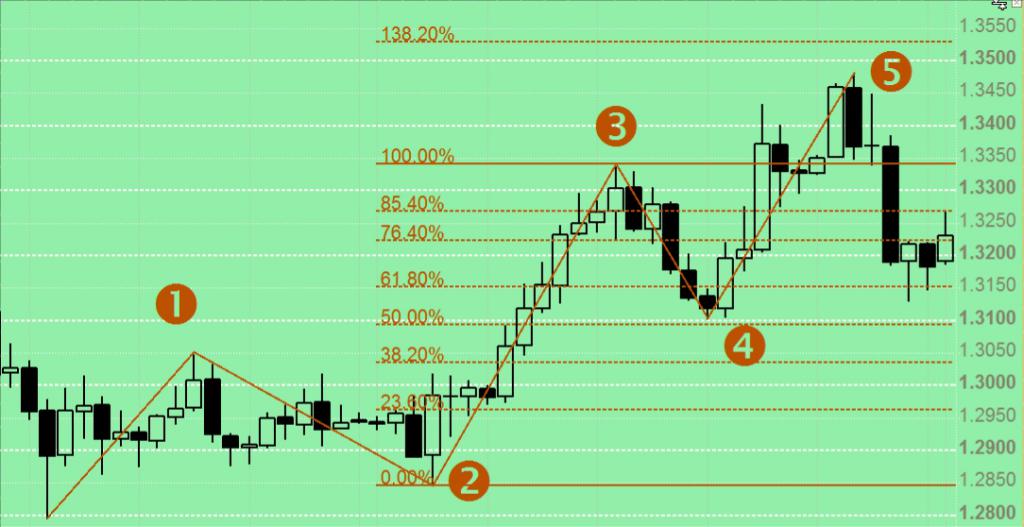

Jednym ze sposobów, w jaki przedsiębiorca może określić koniec konsolidacji i znaleźć obszary potencjalnej zmiany, jest wykorzystanie poziomów Fibonacciego w podejściu analitycznym. Retrofizacja Fibonacciego jest jednym z najważniejszych narzędzi stosowanych przez inwestorów, którzy preferują teorię fal Elliotta i opiera się na sekwencji numerycznej opracowanej przez matematyka Leonardo Fibonacciego.

Wskaźniki Fibonacciego, które są uważane za istotne dla handlu zarówno opcjami binarnymi, jak i innymi rynkami finansowymi, wynoszą 261,8, 161,8, 100, 76,4, 61,8, 50, 38,2 i 23,6%. Kiedy ceny aktywów przesuwają się do określonych wartości procentowych, handlowcy mogą zakładać, że pewne działania rynkowe będą miały miejsce, na przykład odwrócenie lub szybki wzrost.

Ogólne relacje w teorii fal Elliotta z poziomami Fibonacciego

Zwykle:

- fala 2 będzie wynosić 50% lub 61,8% pierwszej fali;

- fala 3 będzie wynosić 161,8% lub 261,8% pierwszej fali;

- fala 4 wynosi 38,2. 50 lub 61,8% trzeciej fali;

- fala 5 będzie albo 100% pierwszej fali, albo 161,8% czwartej;

- fala A może wynosić 50, 61,8, 100 lub 161,8% piątej fali;

- fala B będzie wynosić 61,8 lub 50% fali A;

- fala C będzie równa 161,8 lub 100% fali A lub 161,8% fali B.

Kiedy poziomy fali Elliotta i Fibonacciego zostaną połączone, przedsiębiorca może zebrać bogate informacje o wysoce prawdopodobnych punktach zwrotnych, a także miejscu, w którym zatrzyma się następny ruch cenowy. Dlatego umiejętność zastosowania poprawnego Poziomy Fibonacciego i liczenie fal jest ważne dla sukcesu przedsiębiorcy.

Jak handlować Teoria fal Elliota z poziomami Fibonacciego

Korzystając z teorii fal Elliotta, najsilniejszą falą, o której musisz wiedzieć, jest trzecia fala, która jest uważana za najlepszą falę do wymiany. W celu prawidłowej identyfikacji, przedsiębiorca musi najpierw przeanalizować falę Elliotta i znaleźć pierwszą falę w kierunku nowo rozwijającego się trendu, a następnie falę 2, która będzie korygująca i obejmuje albo 61,8, albo 50%, albo 38,2% pierwszej fali.

Gdy obie te fale zostaną wykryte i potwierdzone, inwestor może spróbować przewidzieć, gdzie rozpocznie się trzecia fala. Często na początku trzeciej fali przedsiębiorca widzi również fale Elliotta, których wykres będzie albo w formacie Bata, albo w Gartley. Podobnie jak trzecia fala, piąta jest również dobrą okazją do wymiany opcji binarnych i osiąga gdzieś pomiędzy 50 a 161,8% czwartej fali, często tej samej wielkości co fala 1.

Piąta fala i trzecia fala to dwie fale impulsowe Elliotta, na których można dokonać sprzedaży. Obie te fale tworzą się w fazie trendu i ważne jest, aby pamiętać, że ogólny ruch trendu spowoduje również dwie poprawki. Są trudne do handlu, a szanse na zysk są niskie. Po zakończeniu fazy trendu, która kończy się piątą falą, można spodziewać się fali A, B i C z ogólnej korekty, która występuje w fazie naprawczej, a fala C jest prawdopodobnie najlepszą opcją do handlu.

Wynika to z faktu, że jest to najpotężniejsza z fal korekcyjnych, podobna w swojej charakterystyce do fali impulsowej 3. Zwykle przedsiębiorca musi czekać 50-61,8% korekty fali A przed wejściem w nowy przebieg fali C.

Zalecenia dotyczące handlu na falach Fibonacciego

Wskazówki i porady dotyczące handlu zostały opisane poniżej.

Kiedy inwestorzy obserwują strukturę 5-falową lub oczekują, że stanie się to na rynkach finansowych, powinni zachować szczególną ostrożność. Wynika to z faktu, że wynik zależy od tego, która z fal jest największa, a wykorzystanie 161,8% rozszerzenia Fibonacciego jest ważne. Zasada naprzemienności jest tutaj kluczowa, ponieważ musi być obserwowana zarówno przez fale korekcyjne (tj., 2 i 4), a bez nich będzie ruch, który działa bardzo dobrze.

Konsolidacja jest początkową wskazówką, że rynek faktycznie znajduje się w fazie naprawczej i nie ewoluuje wraz z ruchem impulsywnym. Po odnotowaniu tego, przedsiębiorca musi zmierzyć całą długość pierwszej fali, a następnie wyrzucić ją z punktu końcowego czwartej fali w ruchu pulsującym. Jest to miejsce, w którym istnieje możliwość, że piąta fala się skończy i muszą albo nabyć opcje "w górę", albo "w dół" - w zależności od ram czasowych, w których powstał ruch impulsywny.

Należy jednak pamiętać, że podczas impulsywnego ruchu tego czasu, gdy tylko 5-ta fala zostanie ukończona, cena powinna powrócić do końca trzeciej fali.

Trzecia fala impulsywnych ruchów jest impulsywna.

Niemal każda fala impulsowa będzie miała wielkość trzeciej fali. To rozszerzenie trzeciej fali, z reguły, następuje po długiej drugiej fali. Często druga fala będzie najbardziej pracochłonna ze wszystkich impulsywnych ruchów, a oceniając jej strukturę, inwestor może uzyskać dobre wyobrażenie o tym, co może nastąpić po zakończeniu trzeciej fali.

Trzecia fala ruchu impulsowego powinna być sama w sobie największą, dając handlowcom szansę na zarobienie pieniędzy. Aby to wykorzystać, należy przejść do niższych okresów i sprawdzić, czy ruch ten jest naprawdę potężny. Czy przestrzegane są wszystkie podstawowe zasady?

Jeśli faktycznie jest to prawdziwy ruch, w tym przypadku czwarta fala, która następuje po rozszerzeniu trzeciej fali, będzie krótka. Rzadko wzrośnie o ponad 38,2% w stosunku do całej długości trzeciej fali, a zatem przedsiębiorca musi złożyć zamówienia na poziomie 38,2% w przypadku ruchu zwyżkowego i takiej samej wartości zamówień w przypadku niedźwiedzi. ".

Obserwacja fali piątej

Ponieważ piąta fala rzadko daje błędy, domyślnie piąta fala, która następuje po czwartej, wzrośnie do maksimum poprzedniej trzeciej fali podczas impulsywnego zwyżkowego ruchu lub upadków impulsywnego, borsucznego ruchu.

W takim przypadku przedsiębiorca powinien szukać ceny opcji inwestycyjnych. Aby znaleźć tę cenę, należy zmierzyć długość całej pierwszej fali i odjąć 61,8% jej wartości, ponieważ zwykle wskazuje ona długość 5-tej fali. Następnie należy złożyć zamówienie, aby wejść na rynek w kierunku, w którym płynie piąta fala. Jeśli piąta fala nadal będzie przekraczać ten poziom, oznacza to, że rynek zbliża się do poziomu 161,8% pierwszej fali, a wymagany jest bardziej agresywny handel.

Handel za pomocą teorii fal Elliotta na początku może być trudny. Jednak korzystanie z narzędzi Fibonacci może osiągnąć znaczące wyniki. Książka "Elliott Waves" dostarcza całej niezbędnej wiedzy i umiejętności do handlu na rynkach finansowych za pomocą tej metody.