Kolekcja jest czym? Płatności za kolekcję

Odbiór jest jedną z opcji realizacji rozliczeń między sprzedającym a kupującym, w którym obliczenia dokonywane są nie przez strony transakcji, lecz przez ich reprezentatywne banki. W obliczu sprzedawcy może być producentem i dostawcą produktów.

Kolekcja ma wiele interpretacji. Tak więc Schmittgoff zdefiniował operację jako organizację przez instytucję finansową otrzymującą środki na wniosek eksportera w miejscu, w którym ta ostatnia nie znajduje się. Tsvetkov i Karpukhin zainwestowali w koncepcję tego typu operacji, w której instytut otrzymuje albo zapłatę, albo nacisk na rachunek od przedstawiciela finansowego sprzedawcy, poprzez przeniesienie w jego imieniu papierów wartościowych na kupującego. Zbiór jest często postrzegany jako procedura bankowa, podczas której bank zbiera kwotę, która jest długiem kupującego, w zamian za dostarczenie określonych dokumentów.

Uczestnicy transakcji gromadzenia

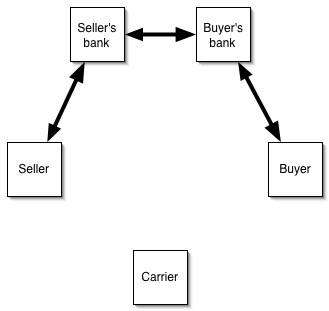

Kolekcja to format rozliczeń, w których nie biorą udziału cztery strony, ale cztery. Uczestnikami transakcji są:

- Powód. Jest to osoba, która ufa procedurze odbioru w swoim banku partnerskim.

- Remitting Bank. Jest to instytucja finansowa, której powierzono wykonanie operacji odbioru przez kolektora.

- Collection Bank. To jest instytucja finansowa któremu przydzielono zadanie realizacji zlecenia windykacji.

- Płatnik. Jest to osoba, która działa jako kontrahent podmiotu odzyskującego i która jest zobowiązana do zapłaty zgodnie z instrukcją poboru.

Główną zaletą rozliczeń w formacie kolekcji jest wysoki poziom niezawodności płatności. Do czasu, kiedy płatność zostanie dokonana, kupujący nie otrzyma dokumentów pod ręką. Niezawodność ich dostawy zapewnia fakt, że są oni odpowiedzialni za specjalistów. A bezpieczeństwo dokumentów jest gwarantowane do momentu otrzymania zapłaty.

Rodzaje kolekcji

Istnieje kilka form operacji, które są określone charakterem użytych w nich dokumentów. Zwyczajowo rozróżnia się kolekcję dokumentów i czysty. Oczyść Format procedury jest przeprowadzany tylko wtedy, gdy proces wykorzystuje dokumenty płatności. Mogą to być kontrole i rachunki, pokwitowania płatności i tak dalej. Dokumentalny format procedury jest powszechnie rozumiany jako zbiór dokumentów finansowych. Muszą im towarzyszyć dokumenty handlowe. Mogą to być faktury i faktury, transport i inne dokumenty. W transakcji tego formatu można używać tylko dokumentów handlowych, które nie wymagają dodatkowej obsługi. W dziedzinie handlu międzynarodowego, pobrane opłaty są w rzeczywistości instrukcjami eksporterów dla ich instytucji finansowych, aby otrzymać całą płatność z umowy od importera. Eksporter, za pośrednictwem swojego partnera finansowego, przesyła importerowi wszystkie istotne dokumenty dotyczące towarów.

Specyfikacja fakturowania

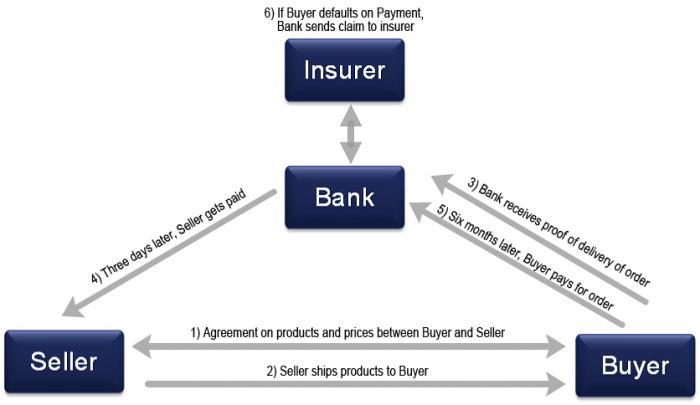

Obliczenia w formacie tej procedury mają jasno określony schemat. Umowa zostaje zawarta między dwiema stronami, a mianowicie pomiędzy importerem a eksporterem. Jedną z klauzul umowy jest wzmianka o instytucjach finansowych, za pośrednictwem których dokonywane będą wszystkie wzajemne rozliczenia transakcji. Firma transportowa dostarcza zakupiony towar do importera. Po zakończeniu dostawy eksporter otrzymuje paczkę dokumentów przewozowych. Dokumenty i instrukcje dotyczące odbioru są przekazywane do banku partnera. Po otrzymaniu od wnioskodawcy pakietu dokumentów, przedstawiciele instytucji finansowej sprawdzają wszystko szczegółowo, a przy braku błędów i problemów, wykonują zlecenie od strony roszczącej. Dokumenty przelewu są przekazywane do banku zbiorczego, który już udostępnia je swojemu klientowi. Jeśli wymagania zostaną zaakceptowane, bank reprezentujący przekaże pieniądze do banku przekazującego, który następnie przekieruje przepływy pieniężne na konto odbiorcy.

Wady rozliczeń finansowych

Podobnie jak w przypadku każdej transakcji bankowej obie formy zbierania mają pewne wady. Należy powiedzieć o luce czasowej, którą musi zmierzyć importer. Różnica między wysyłką towarów a otrzymaniem obliczeń spowalnia przebieg procesu biznesowego. Drugi punkt ujemny to raczej wysokie prawdopodobieństwo, że eksporter może nie otrzymać 100% płatności za towary. Przyczyny tego są dość banalne: brak środków od importera lub odmowa dokonania płatności lub akceptacji. W związku z tak wysokim ryzykiem istnieje praktyka, zgodnie z którą eksporterzy mogą wymagać gwarancje bankowe. Jest to rodzaj reasekuracji od utraty wszystkich świadczeń. Dodatkowym sposobem dywersyfikacji ryzyka jest zastąpienie zbioru akredytyw.

Różnica między poborem a akredytywami

Collection to format transakcji finansowych, zgodnie z którym bank przekazujący nie odpowiada wobec swoich klientów. Zgodnie z warunkami akredytywy bank podejmuje zdecydowane zobowiązanie w zakresie dokonywania płatności na rzecz powodów. Akredytywa charakteryzuje się wyższymi wskaźnikami wiarygodności, ponieważ bank sprawdza wszystkie dokumenty osobiście. Gdy płatności są dokonywane w celu pobrania, płatność może zostać wycofana w dowolnym momencie. Nieodwołalną akredytywę można anulować tylko wtedy, gdy każda ze stron wyrazi zgodę na procedurę.

Kiedy i kto korzysta z kolekcji?

Obliczenia w postaci kolekcji są racjonalne do użycia w sytuacjach, w których powstaje zaufanie między importerem a eksporterem, w przypadkach, gdy obie strony są w 100% pewne swoich przeciwników i wypłacalności. Alternatywnie transakcja może zostać zakończona bez ryzyka, jeżeli eksporter ma na swoich rękach pewne papiery wartościowe, w przypadku których importer nie nabywa prawa do posiadania towarów. Jeśli spojrzysz ogólnie na operację finansową, to importer odbiera największe korzyści z jej działania. Jeśli porównać z akredytywy, w tej sytuacji nie jest wymagane, aby zapewnić dodatkowe gwarancje dla instytucji finansowej. Importer zawsze zastrzega sobie pełne prawo do dokonania płatności lub całkowitego jej odrzucenia. Zbieranie to format transakcji finansowych, który charakteryzuje się niskimi wskaźnikami niezawodności, ale przyciąga swoją materialną dostępnością.

Zasady międzynarodowe

Zbiór międzynarodowy odbywa się zgodnie z międzynarodowymi przepisami określającymi funkcje i obowiązki instytucji finansowych. Kodeks norm został opracowany w 1936 r. Przez Międzynarodową Izbę Handlową. Od tego czasu są one wielokrotnie uzupełniane i modernizowane, aby odzwierciedlić zmiany w globalnej gospodarce i na rynku finansowym. Najnowsza edycja norm została przeprowadzona w 1995 roku. Prawie wszystkie banki na świecie zawsze posiadają kolekcję czeków, wszelkie inne dokumenty zgodne z międzynarodowymi standardami. W drodze wyjątku mogą zaistnieć sytuacje, w których zatwierdzone standardy stają w konfrontacji z przepisami krajowymi lub lokalnymi lub nie mieszczą się w ramach umowy między kupującymi i sprzedającymi.

W jakich sytuacjach skuteczne jest korzystanie z kolekcji?

Najstarsze operacje bankowe zwane gromadzeniem, ze względu na tandem zalet i wad, mogą być skutecznie wykorzystywane tylko w określonych okolicznościach:

- W takiej sytuacji produkt jest w swej istocie i nie działa jako produkt. Jest on dostarczany do importera w formie pojedynczego zamówienia.

- W obecności zaufania między stronami.

- Bez ograniczeń importu. Przykładem jest obecność kontrola waluty w kraju, w którym znajduje się kupujący.

- Jeśli występują pewne trudności w procesie uzyskiwania licencji.

- Stabilna sytuacja w kraju kupującego w sektorze politycznym, a także prawnym i gospodarczym.

Warunki pomyślnej transakcji

Aby procedura zakończyła się sukcesem, kupujący musi nie tylko być niezawodny, ale musi również posiadać nieskazitelną reputację handlową. Czynnik ten należy sprawdzić w przeddzień podpisania umowy. Postanowienia umowy powinny być bardzo jasne w zakresie obowiązków każdej ze stron. Wysyłka towarów musi odbywać się w jasno określonym miejscu i zgodnie z warunkami umowy. Przesyłanie dokumentów handlowych do importera jest dopuszczalne tylko wtedy, gdy płatność została już dokonana, po otrzymaniu akceptacji.