Stopniowy podatek w Rosji. Progresywny podatek dochodowy

W przypadku osób, które są płatnikami obowiązkowych składek do budżetu, można ustanowić podatek proporcjonalny, regresywny i progresywny. Podział ten opiera się na zależności między stopą a pozycją podlegającą opodatkowaniu.

Charakterystyczne

Podatek progresywny to odliczenie, stopa, od której wzrasta w trakcie wzrostu przedmiotu opodatkowania. Kiedy jest używany, ciężar jest bardziej związany z bogatymi ludźmi. W systemie proporcjonalnym stawka pozostaje niezmieniona. Nie zależy to od wielkości przedmiotu opodatkowania. W związku z tym podatki progresywne i proporcjonalne są sobie przeciwne. Wielu ekonomistów jest przeciwnikami stawki ryczałtowej wprowadzonej w Federacji Rosyjskiej dla osób fizycznych.

Stopniowy podatek w Rosji

Rosyjski rząd nie planuje wprowadzenia tego systemu. Na szczeblu stanowym za optymalną uznaje się utrzymanie wskaźnika 13%. Zostało to stwierdzone w jednym ze swoich sprawozdań Dmitrija Miedwiediewa. Pomysł wprowadzenia progresywnego podatku dochodowego w kraju został omówiony, ale nie otrzymał wsparcia. W nadchodzących latach, jak stwierdził premier, system opodatkowania osób fizycznych nie zostanie zmieniony. Takie stanowisko wspierał prezydent kraju. Obecna skala podatku dochodowego od osób fizycznych wprowadzona w 2000 r. Według Ivan Sołowjow, ekspert Instytutu Legislacji i Prawa Porównawczego, taki system zapewnia optymalny odbiór odliczeń. W szczególności w 2010 roku budżet otrzymał 1789.6 miliardów rubli. z podatku dochodowego od osób fizycznych w 2013 r. - 2497,8 mld EUR Ponadto, jak zauważa ekspert, zwiększa się również udział podatku dochodowego w ogólnych wpływach budżetowych z podatków. W 2010 r. Wyniósł on 39%, aw 2013 r. Już 41,9%. Ponadto obecny system płacenia podatku dochodowego od osób fizycznych jest prawie całkowicie wyeliminowany z praktyki "szarej pensji". Potwierdzając słuszność wyboru, eksperci twierdzą, że świat nie jest zadowolony z łamania skutecznych programów alokacji budżetowych. Wynika to z faktu, że wszelkie zmiany mogą zniszczyć ustalony model, a także znacznie zmniejszyć zaufanie podatników. Dmitrij Miedwiediew jednak, mówiąc, że system nie zostanie zmieniony w najbliższej przyszłości, nie wyklucza, że rząd może powrócić do dyskusji na ten temat w ciągu 5-7 lat. Eksperci sami mówią, że teraz nie jest dobry czas na dyskusje w tej sprawie.

Historia

Progresywny podatek dochodowy faktycznie wszedł w życie w wyniku walki klasowej. Agrarians i przedstawiciele klasy robotniczej mieli szczególny wpływ na jej realizację. Konfrontacja trwająca wiele dziesięcioleci, w której triumfowała jedna lub druga strona, liczne próby reformy istniejących systemów podatkowych, kompleks czynników społecznych i ekonomicznych, dały wreszcie pożądany skutek. Postępujące opodatkowanie zostało zatem wdrożone w praktyce w formie podatku dochodowego.

Korzystanie z systemu przez różne kraje

Po raz pierwszy podatek progresywny, którego przykład teraz rozważymy, został wprowadzony w Wielkiej Brytanii w grudniu 1798 r. Przez premiera Williama Pitta (Jr.). Stawka zaczęła się od 2 pensów za funt, ponad 60 funtów (1/120). Następnie nastąpił wzrost do maksymalnie 2 szylingów / funtów na dochody większe niż 200 funtów (1/10). W połowie lipca 1893 r. Zmiany w systemie gospodarczym zostały przeprowadzone w Prusach (tzw. "Reforma Mikkela"), ówczesnego ministra finansów Johanna Mikkela). Stopniowy podatek zaczął być naliczany od 0,62% (za dochód roczny 900 ÷ 1050 marek). Następnie został podniesiony do 4% (dla zysków większych niż 100 tysięcy marek).  Jeśli chodzi o Rosję, pierwsza próba wprowadzenia progresywnego systemu miała miejsce w 1810 roku. W tym czasie walki z Napoleonem wyczerpały budżet państwa i wywołały gwałtowny spadek wartości rubla. Stopniowy podatek nakładany na właścicieli gruntów. Opłata zaczęła się od 500 rubli i wzrosła do 10% dochodu netto. Po zakończeniu wojny dochody budżetu zaczęły gwałtownie spadać. W rezultacie w 1820 r. Zniesiono podatek progresywny. System został zainstalowany ponownie na początku kwietnia 1916 roku. Musiała zacząć działać w 1917 roku. Jednak plany rządu carskiego zostały najpierw powstrzymane przez rewolucję lutową, a potem przez rewolucję październikową. W ten sposób uchwalone wówczas prawo nie weszło w życie. W ciągu kilku następnych lat wydano kilka dekretów. Ich zapisy wskazywały na rozwój i dodanie podatku dochodowego. Jednak reforma miała miejsce dopiero w 1922 roku.

Jeśli chodzi o Rosję, pierwsza próba wprowadzenia progresywnego systemu miała miejsce w 1810 roku. W tym czasie walki z Napoleonem wyczerpały budżet państwa i wywołały gwałtowny spadek wartości rubla. Stopniowy podatek nakładany na właścicieli gruntów. Opłata zaczęła się od 500 rubli i wzrosła do 10% dochodu netto. Po zakończeniu wojny dochody budżetu zaczęły gwałtownie spadać. W rezultacie w 1820 r. Zniesiono podatek progresywny. System został zainstalowany ponownie na początku kwietnia 1916 roku. Musiała zacząć działać w 1917 roku. Jednak plany rządu carskiego zostały najpierw powstrzymane przez rewolucję lutową, a potem przez rewolucję październikową. W ten sposób uchwalone wówczas prawo nie weszło w życie. W ciągu kilku następnych lat wydano kilka dekretów. Ich zapisy wskazywały na rozwój i dodanie podatku dochodowego. Jednak reforma miała miejsce dopiero w 1922 roku.

Prosty system bitowy

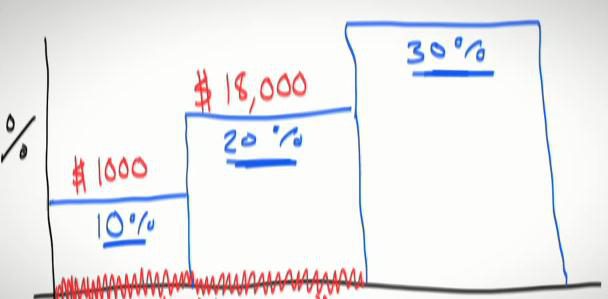

Jest to najprostsza forma, w której można naliczać podatek progresywny. W tym modelu podstawa opodatkowania jest podzielona na kategorie. Każdy z nich odpowiada wyższym i niższym poziomom dochodów. Ustalona kwota odliczeń jest również ustalona dla jednej lub drugiej kategorii. Taki system był stosowany w wielu krajach na początkowym etapie wprowadzania podatku dochodowego.

Względna mapa bitowa

Wykorzystuje również podział na kategorie. Dla każdej kategorii zapewnia własną stopę procentową. W ramach kategorii utrzymuje się system proporcjonalny. Gdy przejdziesz do następnego poziomu, kwota przeskakuje. Przy korzystaniu z takiego modelu sytuacja może powstać, gdy płatnik o wyższym dochodzie będzie miał mniej środków niż obywatele o niższych dochodach.

System jednostopniowy

W tym modelu stosowany jest tylko jeden zakład. Jednocześnie wprowadzany jest limit, poniżej którego dochody nie podlegają opodatkowaniu. Powyżej ustalonego limitu naliczanie następuje niezależnie od dalszego wzrostu. Stawka sama w sobie nie jest progresywna i stała. Jednakże, biorąc pod uwagę limit, istnieje rzeczywisty wzrost wraz ze wzrostem dochodów.

Model wielostopniowy

W tym systemie dochód płatnika jest podzielony na części. Każdy krok charakteryzuje się własną stałą stawką. Wzrost następuje wraz ze wzrostem dochodu do opodatkowania na każdym etapie. Ich liczba może być minimalna (dwa - w Polsce) lub maksymalna (18 - w Luksemburgu). Cechą takiego systemu jest to, że stawka podatku nie przypisane do wszystkich dochodów, ale do tej części, która przekroczyła granicę tego czy innego stopnia. W rezultacie kwota wszystkich odliczeń dla każdego poziomu zostanie przedstawiona do zapłaty.

Plusy i minusy modelu wieloetapowego

Zalety to:

- Widoczność - cały system może być przedstawiony jako prosta tabela.

- Prostota - każdy płatnik może dokonać własnych obliczeń.

- Elastyczność - na każdym etapie osobno dla każdego przedmiotu możesz zmienić stawkę.

- Indeksacja dochodów niepodlegających opodatkowaniu (jeśli są obecne).

Wśród braków wartych odnotowania:

- Większa złożoność w porównaniu z układem proporcjonalnym.

- W przypadku indeksacji dochodów, w tym niepodlegających opodatkowaniu, konieczne jest podniesienie stóp lub rozszerzenie limitów kroków.

Model liniowy

W tym przypadku stawka wzrasta bez skoków. Ze względu na równomierny wzrost, baza staje się większa, zbyt gładka. Zwykle w liniowym systemie wielostopniowym maksymalna szybkość kilkukrotnie przekracza początkową wartość. Prowadzi to do tego, że wzrost efektywnej podstawy w ramach niskich dochodów jest znacznie wolniejszy niż w przypadku stosowania jednostopniowego modelu opodatkowania.