Formuła złożonych odsetek za pożyczkę. Związek zainteresowania: formuła

Większość pożyczek dzisiaj jest spłacanych przy użyciu płatności rentowych, w tych samych miesięcznych kwotach. Podobnie, naliczane są stałe oprocentowanie depozytów. Tę samą kwotę co miesiąc. W praktyce bankowej takie zainteresowanie nazywa się prostym. Tak więc, w przypadku pożyczki co miesiąc, jej właściciel będzie musiał spłacić nie tylko część kwoty głównej, ale także obliczony procent za jej wykorzystanie. Ten format partnerstwa jest legalny. Jest to zupełnie co innego, jeśli złożony procent zostanie usunięty z pożyczkobiorcy. Wzór do jego obliczeń zostanie omówiony poniżej.

Wbrew prawu lub w jaki sposób banki czerpią zyski z niedoświadczonych kredytobiorców?

Wiele osób będzie zainteresowanych, ale pobieranie odsetek od pożyczki jest nielegalne. Ten format współpracy sprawia, że produkt bankowy jest bardzo zyskowny dla instytucji finansowych i całkowicie nierentowny dla klienta. Nielegalne naliczanie odsetek odbywa się, gdy stopa procentowa w całym okresie kredytowania ulega systematycznej zmianie. Można zauważyć nielegalne działania banku tylko wtedy, gdy powstaje opóźnienie, które w rzeczywistości nie powinno być. W toku postępowania sądowego można udowodnić, że bank naliczył niewłaściwy procent.

Co to jest - odsetki od kredytu i depozytu?

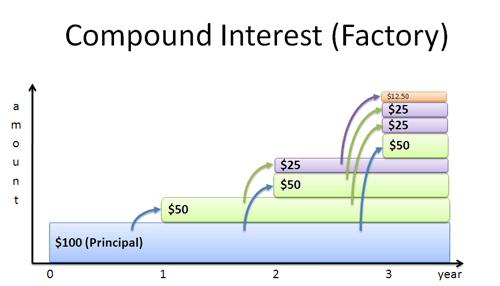

Składany wzór odsetkowy kredytu pozwoli zrozumieć, że naliczenie następuje nie tylko z kwoty głównej długu, ale także z kwoty środków, które powstały po naliczeniu odsetek bankowych. Krótko mówiąc, odsetki składane to odsetki naliczane od siebie. W praktyce bankowej nazywa się je również podwójnym oprocentowaniem.

Ludzie często spotykają się z sytuacjami, w których ich mały dług zmienia się w czystą sumę pieniędzy. Istotą problemu jest to, że po tym, jak instytucja finansowa odnotuje opóźnienie, doda procent do kwoty długu. Następna naliczona kwota zostanie naliczona od kwoty głównej długu powiększonej o procent wcześniej obliczony. Dług w banku wzrasta postęp geometryczny. Nierentowne składane odsetki dla pożyczkobiorcy stają się prawdziwą korzyścią dla inwestorów, ponieważ, podobnie jak wzrost zadłużenia, zapewniają szybki wzrost zysków.

Złożone odsetki: formuła dla pożyczkobiorców

W praktyce finansowej jest bardzo powszechnym schematem obliczania odsetek składanych. Jest to istotne w przypadku, gdy fundusze odsetkowe nie są wypłacane co miesiąc, ale są dodawane do wielkości głównego długu, który staje się nową bazą opłat bankowych. Jeżeli pożyczka ma trwać rok lub dłużej, kredytobiorca może stanąć w obliczu swojej niewypłacalności.

Pomaga to obliczyć wzór procentowy składu poniżej. Skupia się na analizie tylko jednego okresu naliczania.

FV = PV +% = PV + PV *% = PV * (1 +%)

Aby obliczyć nadpłatę dla dwóch okresów naliczania, można użyć następującej formuły:

FV = (PV +%) * (% + 1) = PV * (1 +%) * (1 +%) = PV * (1 +%) 2

Oblicz kwotę nadpłaty za dowolną inną liczbę okresów pomoże formułę obliczania odsetek składanych:

FV = PV * (1 +%) N = PV * Kn, gdzie:

- FV - narosła kwota długu.

- PV jest główną kwotą długu.

- % - stawka za okres naliczania.

- N to liczba okresów ładowania.

- KN - tempo kumulacji składanego udziału.

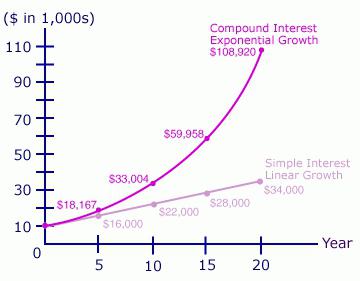

Budowanie odsetek prostych i składanych

Formuły odsetek prostych i składanych umożliwiają określenie kwoty nadpłaty i wstępną ocenę korzyści płynących z produktu bankowego. W przypadku pożyczek krótkoterminowych zwykłe odsetki okazują się bardziej opłacalne dla banków. Jeśli jednak okres kredytu ma średnio- lub długoterminowe trendy, różnica może być bardzo zauważalna dla klienta. Stąd pochodzą następujące wzory:

Niezależnie od stopy procentowej na:

- 0 <N <1, a następnie (1 + N *%)> (1 +%) N.

- N> 1, a następnie (1 + N *%) <(1 +%) N.

- N = 1, a następnie (1 + N *%) = (1 +%) N.

Jak widać, instytucje finansowe udzielające pożyczek uzyskują więcej korzyści z prostych odsetek przy obliczaniu całego dochodu raz do końca całego okresu kredytowania. Złożone odsetki przynoszą korzyści tylko wtedy, gdy pożyczanie odbywa się przez co najmniej rok. Oba rodzaje odsetek dają identyczny zysk bankowi, jeśli pożyczka została wydana na okres jednego roku, a odsetki naliczane są jednorazowo na koniec partnerstwa.

Wzór na odsetki składane od depozytów

Oprocentowanie składane jest wykorzystywane przez banki nie tylko w celu uzyskania korzyści z pożyczek. Format memoriałowy stosuje się również przy dokonywaniu depozytów, określając w ten sposób korzyści dla inwestorów. Całkowitą kwotę wkładu można obliczyć za pomocą następującego wzoru:

S = D * (1 +% * i / Y / 100) * N

Aby obliczyć zysk z depozytu, efektywne jest używanie innych formuł:

Sp = S - D = D * (1 +% * i / Y / 100) * N - D

lub

Sp = D * ((1 +% * i / Y / 100) * N - 1)

Aby porównać opłacalność depozytów, które są urządzone na inny okres i dla każdego z nich ma własną składaną stopę procentową, formuła będzie wyglądać inaczej. Pozwoli to określić procent, jaki inwestor otrzyma po kapitalizacji.

P1 = 100 * ((1 +% * i / Y / 100) * N - 1), gdzie:

- D - wielkość wkładu podstawowego.

- S - całkowita kwota depozytu wraz z naliczonymi odsetkami.

- % - stopa procentowa.

- Sp - dochód.

- N - liczba opłat.

- i - liczba dni naliczania odsetek.

- Y - dni w roku.

Całkowitą stopę procentową banku obliczoną przy użyciu kapitalizacji odsetek nazywa się efektywną. Instytucje finansowe nie biorą pod uwagę dnia, w którym partnerstwo się kończy, jeżeli stosują złożony system naliczania zysków.

Przykład obliczenia złożonych rozliczeń międzyokresowych na wkład

Formuła obliczania odsetek składanych pomaga każdemu deponentowi z góry oszacować kwotę jego dochodów. Spróbujmy obliczyć całkowitą kwotę depozytu i uzyskany oddzielnie zysk na nim, jeżeli wielkość początkowej inwestycji wynosiła 100 000 rubli przez okres 90 dni, przy stopie 16%.

S = 100 000 + (100 000 * 16% * 90/365)

S = 103945.2

Sp = 100 000 * 16% * 90/365

Sp = 3945,2

Na co zwrócić uwagę?

Dla każdego formatu partnerstwa z bankiem należy użyć indywidualnej wersji kalkulacji. W zależności od czasu trwania depozytu i częstotliwości płatności zostaną utworzone ostateczne odsetki składane. Formuła jego obliczeń będzie różna w różnych przypadkach. Aby uniknąć błędów i wybrać najbardziej opłacalny program wpłat, musisz skontaktować się z ekspertami. Pomoc w tej sprawie mogą przedstawiciele instytucji finansowej. Chociaż nie mają oni prawa zalecać depozytów, są oni zobowiązani do przedstawienia na żądanie kompletnego systemu obliczania odsetek od nich.

Kapitalizacja przy inwestowaniu na rynkach walutowych

Kapitalizacja odsetek znajduje się nie tylko w banku, ale także na rynku Forex. Inwestorzy, którzy dają kapitał w zaufaniu, są w stanie śledzić wzrost swoich depozytów w postępie geometrycznym. Specyfika tego rodzaju inwestycji polega na tym, że kiedy osiąga zysk, nie jest ona natychmiast usuwana, lecz jest dystrybuowana pod koniec okresu handlowego. W okresie rozliczeniowym, który może wynosić tydzień, miesiąc, a nawet kilka miesięcy, odsetki składane będą obliczane automatycznie z uwagi na charakter transakcji. Wzór na odsetki składane od depozytów nie będzie odpowiedni do dokładnego obliczenia dochodu. Powodem jest brak stabilnego kursu. Zysk zależy od jakości menedżera handlowego, jego strategii i polityki zarządzania pieniędzmi, innych parametrów systemu transakcyjnego.

Notatka inwestora

Aby obliczyć dochód podczas kapitalizacji, nie stosuje się jednej formuły odsetkowej kredytu i depozytu, ale kilka. Wynika to z odmiennych warunków współpracy z bankiem. Odsetki od odsetek mogą być realizowane codziennie, co jest bardzo rzadkie, co tydzień, co miesiąc, a nawet co roku (przy długoterminowych inwestycjach).

Najlepsza opcja może być uznana za depozyt z comiesięczną kapitalizacją, łatwo ją znaleźć, a przyniesie duże korzyści. Naliczanie odsetek od odsetek jest bardziej korzystne dla inwestora, tym częściej opłata jest naliczana. Pomimo niższych oprocentowania produktów bankowych z kapitalizacją, zysk okazuje się ostatecznie o rząd wielkości większy niż przy zwykłym systemie naliczania.

Kolejną interesującą kwestią jest to, że im dłuższy jest depozyt w banku, tym szybciej będzie on rosnąć. Wzrost dochodów będzie wynikał z dodania obciążeń do podstawowej kwoty funduszy. Jeśli w ciągu roku korzyści z kapitalizacji nie będą tak namacalne, po dziesięciu latach wątpliwości znikną zalety tej oferty bankowej. Dlatego wybierając niższą stopę procentową, ale biorąc pod uwagę wielkość kapitalizacji, możesz uzyskać wyższy zysk z depozytu.