Jak przejść do uproszczonego systemu podatkowego?

Uproszczony system podatkowy jest obecnie uważany za najpopularniejszy specjalny system w dziedzinie przedsiębiorczości. Główne zalety systemu są niewielkie obciążenie podatkowe i łatwość prowadzenia dokumentacji. Zastanów się dalej, jak przejście do uproszczonego systemu podatkowego. извещения в ИФНС также будет описан в статье. Przykładowe zawiadomienie w Inspekcji Federalnej Służby Podatkowej zostanie również opisane w artykule.

Funkcja trybu

Uproszczony system opodatkowania łączy dwie różne opcje opodatkowania. Różnią się one podstawą, stopą i schematem obliczeń. Firma może wybrać następujące opcje przy przejściu na uproszczony system podatkowy:

- ". "Dochód ". Stawka w tym przypadku wyniesie 6%

- "Dochód - wydatki". Tutaj stawka wynosi 15%.

Akty prawne podmiotów tych wskaźników mogą zostać zredukowane. Tak więc, zgodnie z USN "dochody" stawki można zmniejszyć do 1%. W drugiej opcji opodatkowania wartość może wynosić 5-15%.

Zasady i warunki przejścia do uproszczonego systemu podatkowego

Po raz pierwszy zarejestrowani przedsiębiorcy mogą przejść na specjalny system, wysyłając powiadomienie do IFTS. Powinien zostać przesłany w ciągu 30 dni od momentu rejestracji państwowej.

можно подать сразу с документами, предъявляемыми при постановке на учет. Powiadomienie o przejściu na uproszczony system podatkowy można złożyć niezwłocznie wraz z dokumentami przedstawionymi przy rejestracji. Z reguły inspekcje wymagają wypełnienia 2 kopii wniosku. Jednak niektóre IFS proszą o trzy. в любом случае будет возвращен заявителю. Jeden egzemplarz powiadomienia o przejściu na uproszczony system podatkowy w każdym przypadku zostanie zwrócony wnioskodawcy.

Jakie są terminy? можно осуществить с начала нового отчетного года. Zarejestrowane i prowadzące osoby prawne oraz przedsiębiorcy indywidualni mogą przejść na USN od początku nowego roku sprawozdawczego. Aby to zrobić, nie później niż 31 grudnia bieżącego okresu, należy wysłać zawiadomienie.

и в течение года. Przedsiębiorcy, którzy zaprzestali korzystania z UTII, mogą przesłać wypełnioną formę przejścia do uproszczonego systemu podatkowego oraz w ciągu roku. Odpowiednie prawo przyznawane jest na podstawie par. 2 str. 2 art. 346,13 NC.

Trzeba powiedzieć, że podmioty gospodarcze muszą przestrzegać pewnych warunków podczas korzystania ze STS. Tak więc, zgodnie z kodeksem podatkowym, jeśli zysk przedsiębiorcy w bieżącym roku przekracza 150 milionów rubli, traci on prawo do dalszego korzystania z "płatności uproszczonych".

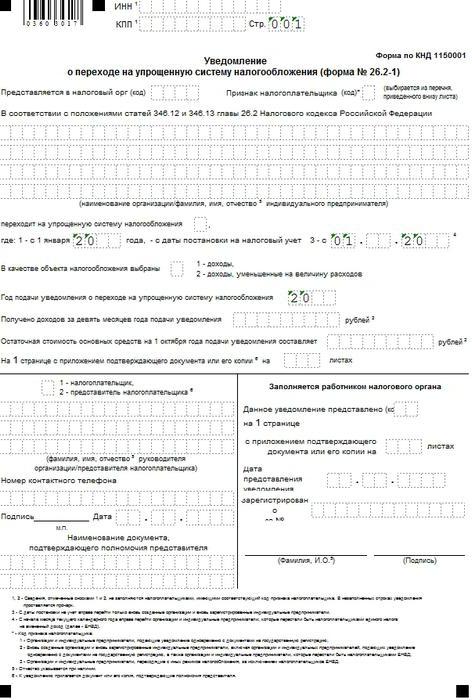

Przejście do uproszczonego systemu podatkowego: przykładowe powiadomienie o wypełnieniu

Zalecana forma dokumentu została zatwierdzona na zlecenie Federalnej Służby Podatkowej z dnia 2 listopada 2012 r. Może być używana zarówno przez nowo zarejestrowane, jak i już działające podmioty gospodarcze. Formularz przejścia do uproszczonego systemu podatkowego zawiera następujące informacje:

- INN.

- PPC - to tylko organizacje.

- Kod IFS. Wskazać cyfrową nazwę kontroli, w której zarejestrowana jest jednostka gospodarcza.

- Znak kodu płatnika. подает вновь созданный субъект вместе с документами о регистрации, "2" – если лицо встает на учет после ликвидации, "3" – если используемый режим обложения меняется на УСН. W tym wierszu należy wpisać "1", jeżeli wniosek o przejście do uproszczonego systemu podatkowego składa nowo utworzony podmiot wraz z dokumentami rejestracyjnymi, "2" - jeżeli osoba rejestruje się po likwidacji, "3" - jeżeli zastosowany reżim podatkowy został zmieniony na uproszczony system.

- Nazwa organizacji lub F.I.O. przedsiębiorca. Jeśli po wskazaniu odpowiednich informacji są puste komórki, wstawiane są kreski.

- Przedmiot opodatkowania. Ta linia zawiera wybraną opcję zakładu. Jeśli wynosi 6%, umieszcza się "1", jeśli 15% - "2". . Powinien również wskazywać rok przejścia do uproszczonego systemu podatkowego .

- Przychody za 9 miesięcy. Wskazuje kwotę zysku za bieżący okres.

- Wartość rezydualna środków trwałych. To nie może być więcej niż 100 milionów rubli. dla organizacji. Ograniczenia PI nie są ustawione.

- F. I. O. kierownik przedsiębiorstwa lub jego przedstawiciel. W pierwszym przypadku wpisz "1", w drugim - "2".

- Dane kontaktowe, data wydania i podpis wnioskodawcy.

W wierszu "Przełącza do trybu uproszczonego" należy podać jedną z następujących liczb:

- осуществляется с другого режима с начала периода. 1 - jeśli przejście do uproszczonego systemu odbywa się z innego trybu od początku okresu.

- 2 - po raz pierwszy zarejestrowane przedmioty.

- 3 - w przypadku zaprzestania używania UTII.

Bez względu na numer, konieczne jest umieszczenie roku zmiany w sposobie opodatkowania. Resztę formularza sporządza pracownik Inspekcji Federalnej Służby Podatkowej.

Funkcje przejścia na "uproszczone" w "1C"

Podmioty gospodarcze, które chcą przejść z ESS na USN, muszą wypełnić:

- Polityka rachunkowości.

- Dokument "Wprowadź początkowe saldo."

Бухгалтерия 8" предприятие уже работало, то можно продолжить применять это приложение и дальше. Jeśli przed przejściem do uproszczonego systemu podatkowego w "1C: Księgowość 8" firma już pracowała, możesz dalej korzystać z tej aplikacji. Konieczne będzie jedynie odzwierciedlenie niektórych operacji księgowych i przeprowadzenie szeregu działań technologicznych. W szczególności:

- Odpisy sald podatkowych z zysku zgodnie z ewidencją podatkową iz rejestrów akumulacji. не применяются. Te ostatnie po przejściu do uproszczonego systemu podatkowego nie są stosowane.

- Przynieś rachunkowość partii dla stanów magazynowych w Rejestrze Wydatków i na rachunkach.

Asystent przejścia

Wskazane jest użycie go do wykonania powyższych czynności.  " открывается в разделе "Справочники и настройки". Formularz "Asystent przejścia do uproszczonego systemu podatkowego " otwiera się w "Referencjach i Ustawieniach".

" открывается в разделе "Справочники и настройки". Formularz "Asystent przejścia do uproszczonego systemu podatkowego " otwiera się w "Referencjach i Ustawieniach".

Przed wykonaniem operacji należy wprowadzić nowy wpis do dokumentu "Zasady rachunkowości". Wskazuje datę rozpoczęcia stosowania uproszczonego systemu podatkowego i przedmiotu opodatkowania.

Klasyfikacja operacji

Działania, które należy podjąć podczas przejścia na "uproszczone", są podzielone na czynności przygotowawcze i, w rzeczywistości, przejściowe.

Pierwsza obejmuje:

- Refleksja z obliczeń VAT związanych z saldami zaliczek.

- . Odzyskiwanie podatku VAT w momencie przejścia na uproszczony system podatkowy .

Druga grupa operacji składa się z:

- Włączenie zaliczek na poczet dochodów.

- Wycofanie sald dla USN.

- Odpisywanie sald z rejestrów, które nie są używane w "uproszczonym".

Operacje przygotowawcze są przeprowadzane przed przejściem, a reszta - w momencie przejścia lub w pierwszym kwartale po nim.

W postaci "Pomocnika" akcje są podświetlone w postaci hiperłączy. Są one uporządkowane według kolejności ich prowizji.

Odbicie pozostałości

Przedsiębiorstwa korzystające z uproszczonego systemu podatkowego nie są uznawane jako podatnicy VAT. W związku z tym należy przeanalizować dane dotyczące sald zaliczek kupujących i związanych z nimi kwot podatków. Na podstawie wyników badań informacji podejmowana jest decyzja o kolejnych działaniach.

Do pozyskiwania danych stosowany jest dokument "Wpływy podatku VAT na zaliczki".

Raport dla każdego kupującego, dokumentu rozliczeniowego i umowy jest kwotą opartą na danych księgowych na rachunkach: 62,02, 62,22, 62,32, a także kwotę podatku od informacji na rachunku. 76.AB.

Raport sporządzono na dzień 31 grudnia okresu poprzedzającego przejście do uproszczonego systemu podatkowego.

W wyniku analizy podejmowana jest jedna z decyzji:

- Zwróć kupującemu podatek związany z saldem zaliczkowym.

- Przywróć saldo w całości.

- Zrealizuj zobowiązania wynikające z umowy przed zastosowaniem uproszczonego systemu podatkowego.

W pierwszych dwóch przypadkach podano dokument "Odpis z konta rozliczeniowego", wskazano rodzaj działania "Zwrot do kupującego". Dostęp do dokumentu można uzyskać od "Asystenta" poprzez hiperłącze "Otwórz listę dokumentów do zwrotu podatku VAT klientom".

Po zakończeniu odzwierciedlania wszystkich zwrotów akcja powinna zostać odnotowana jako zakończona.

Odliczanie refleksów

Dokumenty są wydawane dla każdej kwoty osobno. W tym samym czasie powinny znajdować się flagi:

- "Użyj jako zakupów w książce rekordów".

- "Wygeneruj okablowanie".

- "Użyj dokumentu rozliczeniowego jako faktury".

Przejście do listy dokumentów dotyczących zwrotu VAT do odliczenia następuje z "Asystenta" przy pomocy polecenia "Otwórz listę dokumentów do operacji".

Część tabelaryczna

Informacje w nim zawarte mogą zostać wprowadzone automatycznie po wybraniu dokumentu rozliczeniowego. Jeśli zwrócona kwota podatku jest mniejsza niż kwota wskazana w dokumencie, korekta jest dokonywana ręcznie. Pole "Wydarzenie" wskazuje, że "VAT można odliczyć".

Nie jest konieczne wypełnianie sekcji tabeli "Dokumenty płatności".

Odzyskiwanie VAT

Obowiązkiem zleceniodawcy jest przejście na "uproszczone".

, закреплен в 3 пункте 170 статьи НК. Lista przypadków, w których konieczne jest odzyskanie podatku VAT w trakcie przejścia na uproszczony system podatkowy, jest określona w art. 170 ust. 3 kodeksu podatkowego. Jest uważany za zamknięty.

Według sub. 2 ust. 3 tego artykułu, firma musi przywrócić podatek "nakładowy" na kolejne wykorzystanie aktywów w procesie prowadzenia operacji w uproszczonym systemie podatkowym.

Okres

Jak stwierdzono w art. 170, spółka jest zobowiązana do odzyskania podatku VAT w okresie poprzedzającym przejście na "uproszczony". Kwartał jest ustawiony jako okres sprawozdawczy.

Ponieważ przejście na uproszczony system podatkowy odbywa się od początku roku, firma musi odzyskać VAT i wykazać go w deklaracji za ostatni kwartał ubiegłego roku.

Kwota podatku odzwierciedlona jest w certyfikacie, sporządzonym w dowolnej formie. Określa szczegóły firmy, zawartość operacji, stawkę i kwotę odliczenia, koszt bez VAT.

Odzyskiwanie podatku od produktów i materiałów

Jeżeli towary nie zostały sprzedane przed przejściem na uproszczony system płatności, podatek VAT zostanie w pełni odzyskany. Należy pamiętać, że jeżeli z tego czy innego powodu podatek nie został przyjęty do odliczenia, wówczas obowiązek ten nie powstaje.

Jak stwierdzono w sub. 2 str. 3 170 artykułu NK, odzyskana kwota jest przenoszona na inne koszty z tytułu podatku dochodowego, obliczane na koniec ostatniego okresu użytkowania ESS.  Nie przeprowadza się rekultywacji materiałów, dla których uzyskano odliczenie przy ich użyciu w produkcji wyrobów gotowych. Ta zasada obowiązuje również, jeśli produkt nie został sprzedany w momencie przejścia na uproszczony system podatkowy.

Nie przeprowadza się rekultywacji materiałów, dla których uzyskano odliczenie przy ich użyciu w produkcji wyrobów gotowych. Ta zasada obowiązuje również, jeśli produkt nie został sprzedany w momencie przejścia na uproszczony system podatkowy.

OS i IA

Odzyskiwanie podatku od wartości niematerialnych i prawnych jest dokonywane proporcjonalnie do wartości rezydualnej danego obiektu. W takim przypadku aktualizacja wartości nie jest brana pod uwagę.

Odzyskanie podatku od otrzymanych zaliczek

Jeżeli firma otrzymała zaliczkę na poczet nadchodzących dostaw produktów, robót, usług, których wysyłka / wykonanie zostanie dokonane w okresie stosowania uproszczonego systemu podatkowego, płatnik ma prawo do potrącenia podatku VAT za odliczenie. Odpowiednia zasada zawiera klauzulę 5 art. 346.25 kodeksu podatkowego.

Podmiot może wykonać tę operację w ostatnim okresie przed rozpoczęciem stosowania "książki uproszczonej". Aby zrealizować to prawo, muszą być spełnione następujące warunki:

- Odbiorca zaliczki musi zwrócić VAT kupującemu.

- Musi istnieć dokument płatności (zamówienie itp.), Zgodnie z którym dokonano zwrotu podatku.

- Cena kontraktu musi zostać zmieniona na kwotę podatku VAT.

Jeśli warunki są spełnione, wprowadzany jest wpis:

- Db sch 68 subs. "Obliczenia z budżetem na VAT" Kd cq. 76 subsc "Podatek VAT od otrzymanych zaliczek" - kwota przeniesionego podatku jest odzwierciedlana przez kupującego.

Ponieważ kwota zaliczki nie została uwzględniona w podstawie opodatkowania dla odliczenia zysku przy korzystaniu z OSNO, należy ją uwzględnić (bez podatku VAT) w bazie danych "uproszczonego systemu płatności" od momentu przejścia na niego.

Odzyskiwanie podatku od nieruchomości

Dokonuje się tego w porządku określonym w klauzuli 6 171 artykułu Ordynacji podatkowej.

Zgodnie z postanowieniami normy odzyskanie VAT, uprzednio zaakceptowane do odliczenia na nieruchomościach, jest dokonywane w ciągu 10 lat. Termin rozpoczyna się od roku amortyzacji.  Wysokość podlegającego zwrotowi podatku powinna być odzwierciedlona w deklaracji za ostatni okres każdego roku (kalendarz). Podatek od przedmiotów w pełni zamortyzowanych lub oddanych do użytku ponad 15 lat temu nie jest konieczny do odzyskania.

Wysokość podlegającego zwrotowi podatku powinna być odzwierciedlona w deklaracji za ostatni okres każdego roku (kalendarz). Podatek od przedmiotów w pełni zamortyzowanych lub oddanych do użytku ponad 15 lat temu nie jest konieczny do odzyskania.

Przy przejściu do uproszczonego systemu podatkowego płatnik powinien kierować się procedurą przewidzianą w ust. 2 str. 3 art. 170 NK. Jak wcześniej wskazano, kwoty podlegają odzyskaniu w okresie poprzedzającym przejście do "uproszczonego".

Przejście do OSNO

Od "uproszczonego" do ogólnego sposobu opodatkowania, firma może pójść dobrowolnie lub siłą.

производится в следующем календарном году. W pierwszym przypadku przejście od uproszczonego systemu podatkowego do ESS następuje w następnym roku kalendarzowym. Przymusowa zmiana systemu podatkowego ma miejsce w przypadku naruszenia warunków korzystania ze specjalnego reżimu.

хозяйствующий субъект обязан проинформировать ИФНС не позже 15.01 следующего года. W przypadku dobrowolnego przejścia z uproszczonego systemu opodatkowania na OSNO, podmiot gospodarczy jest zobowiązany do poinformowania Federalnej Inspekcji Służby Podatkowej nie później niż do 15.01 następnego roku. W przypadku wymuszonej zmiany powiadomienie wysyłane jest w ciągu 15 dni od daty zakończenia okresu, w którym wykryto naruszenie.

Baza podatkowa

Przy przejściu na OSNO płatnik musi określić skład wydatków i przychodów dla kolejnych obliczeń podatku dochodowego. W takim przypadku liczenie podatków będzie miało znaczenie.

W przypadku przedsiębiorstw korzystających z metody gotówkowej nie ma specjalnych zasad. W związku z tym, po przejściu, nic się nie zmieni.

Specjalne zamówienie jest dostarczane wyłącznie dla podmiotów stosujących metodę memoriałową.

Dochód

W ich składzie spółka musi uwzględnić kwotę należności utworzonych w trakcie korzystania z uproszczonego systemu podatkowego. Na "uproszczonej" metodzie gotówkowej. Przychody są generowane w momencie otrzymania środków, niezależnie od daty sprzedaży. W związku z tym w okresie stosowania uproszczonego systemu opodatkowania koszty produktów wysłanych, ale nie zapłaconych za roboty budowlane / usługi, nie zostały uwzględnione w przychodach.

W przypadku stosowania metody naliczania kolejność jest nieco inna. Temat obejmuje przychód z przychodu w postaci wysłanej. W związku z tym, po przejściu na OSNO, koszt zrealizowanych, ale nie zapłaconych za produkty (roboty / usługi) jest odzwierciedlony w składzie pokwitowań.  Niezależnie od terminu faktycznej spłaty należności wzrost dochodów powinien nastąpić w miesiącu przejścia na ogólny system opodatkowania. Po otrzymaniu zapłaty za towary (usługi / roboty) zrealizowane w trakcie korzystania z "płatności uproszczonej", po przejściu na OSNO podatek VAT nie jest naliczany. Zasada ta wynika z postanowień podpunktu. 1 i par. 2 pkt 2 2 punkty art 346,25 kodeksu podatkowego, a także potwierdzone przez wyjaśnienia Ministerstwa Finansów.

Niezależnie od terminu faktycznej spłaty należności wzrost dochodów powinien nastąpić w miesiącu przejścia na ogólny system opodatkowania. Po otrzymaniu zapłaty za towary (usługi / roboty) zrealizowane w trakcie korzystania z "płatności uproszczonej", po przejściu na OSNO podatek VAT nie jest naliczany. Zasada ta wynika z postanowień podpunktu. 1 i par. 2 pkt 2 2 punkty art 346,25 kodeksu podatkowego, a także potwierdzone przez wyjaśnienia Ministerstwa Finansów.

Koszty

Obejmują one wybitne zobowiązania do zapłaty przed budżetem, dostawcami, pracownikami itd. Na przykład, jeśli przedsiębiorstwo świadczyło usługi przed przejściem na ESS, a płatność nastąpiła, koszt jest brany pod uwagę przy obliczaniu podstawy opodatkowania dochodów. Wynika to z faktu, że gdy STS stosuje metodę gotówkową - tworzenie wydatków odbywa się w miarę ich zapłaty. W związku z tym niezapłacone koszty nie zmniejszają podstawy opodatkowania.

Przy stosowaniu metody memoriałowej koszty należy ujmować w okresie, w którym powstały. Termin zapłaty nie ma wpływu na datę uznania. W związku z tym, po przejściu na OSNO, koszt dostarczonych, ale nieopłaconych usług powinien zostać uwzględniony w wydatkach. Niezależnie od daty rzeczywistej spłaty zadłużenia, ich wzrost następuje w miesiącu przejścia na ogólny tryb opodatkowania.

Zaliczki

Niezamknięte kwoty z tytułu zaliczek otrzymane przed zmianą reżimu nie mają wpływu na podstawę opodatkowania w okresie przejściowym.

Przychód uwzględniany przy obliczaniu podatku od zysków obejmuje dochody ze sprzedaży produktów (produkcja utworów / świadczenie usług), których płatności (częściowe) nie zostały dokonane do czasu przejścia. Ponieważ pieniądze przybyły przed zmianą reżimu, na początku stosowania OSNO nabywcy nie mają żadnego zadłużenia wobec przedsiębiorstwa.  Zaliczki otrzymane przed zmianą reżimu uwzględniane są w obliczeniach przy obliczaniu podstawy pojedynczy podatek. Zasada ta wynika z przepisów art. 251, do których przestrzegania zobowiązane są podmioty stosujące uproszczony system podatkowy. Procedura jest ważna w przypadku, gdy produkty (usługi / prace) są wysyłane (dostarczane / wykonywane) po przejściu na ESS. W związku z tym, jeśli konto zaliczka uzyskany poprzez zastosowanie uproszczonego systemu podatkowego, firma wysłała towary (wykonane roboty / wykonane usługi), przychody nie zwiększają podstawy opodatkowania dochodów.

Zaliczki otrzymane przed zmianą reżimu uwzględniane są w obliczeniach przy obliczaniu podstawy pojedynczy podatek. Zasada ta wynika z przepisów art. 251, do których przestrzegania zobowiązane są podmioty stosujące uproszczony system podatkowy. Procedura jest ważna w przypadku, gdy produkty (usługi / prace) są wysyłane (dostarczane / wykonywane) po przejściu na ESS. W związku z tym, jeśli konto zaliczka uzyskany poprzez zastosowanie uproszczonego systemu podatkowego, firma wysłała towary (wykonane roboty / wykonane usługi), przychody nie zwiększają podstawy opodatkowania dochodów.