Jak ubiegać się o nadpłatę podatku?

Ten artykuł zawiera informacje na temat procedury zwrotu nienależnie pobranego podatku, listę załączonych dokumentów, zasady wypełniania wniosku i termin przeprowadzenia procedury.

Kiedy może wystąpić nadpłata podatku?

Jak zwykle, organizacja czuje się w związku z inspekcją podatkową dłużnika, niejednokrotnie wątpi w racjonalność poniesionych kosztów lub spóźnienie z zapłatą regularnych zobowiązań. Jednak w życiu organizacji mogą wystąpić sytuacje odwrotne, w których organ podatkowy zalega z podatnikiem. Powody mogą być różne:

- Błąd nadawcy podczas przesyłania płatności (kwota jest nieprawidłowa, szczegóły są nieprawidłowe, okres).

- Błąd inspekcji podczas pobierania zaległości, w wyniku którego z konta została spisana dodatkowa kwota.

- Przejście do innego reżim podatkowy nie wiąże się z płatnością określonego rodzaju podatku. Na przykład przy przejściu z ESS do uproszczonego systemu podatkowego może wystąpić nadpłata podatku VAT.

Organizacja ma kilka możliwości poprawienia tej sytuacji. Podatnik może pozostawić nadwyżkę na rachunku FTS, aby zrekompensować przyszłe płatności. Jednak prawo przewiduje również możliwość otrzymania zwrotu nadpłaconego podatku. Wniosek można złożyć osobiście w wersji papierowej lub przez Internet (z elektronicznym potwierdzeniem cyfrowym).

Co zabrać ze sobą na inspekcję?

Zasady dotyczące procedury zwrotu środków z rachunku inspekcyjnego wskazano w tekście. 78 artykułów Ordynacji podatkowej.

Aby wdrożyć procedurę, należy dostarczyć do biura FTS następujące dokumenty:

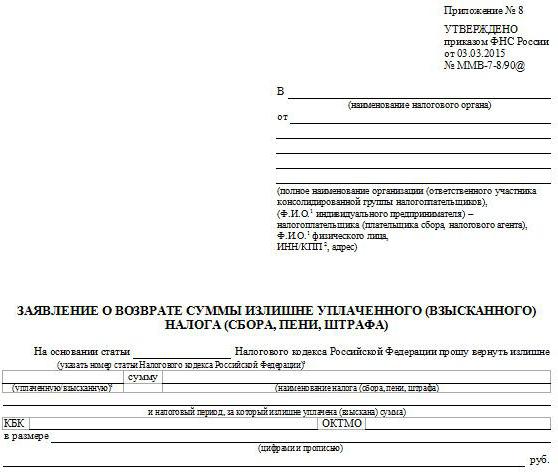

- Wniosek o zwrot nadpłaconego podatku.

- Dokument potwierdzający przelew pieniędzy (płatność).

- Obliczanie podatku za okres sprawozdawczy, ze wskazaniem nadpłaty (zrewidowana deklaracja).

- Akt pojednania wzajemne rozliczenia z inspekcją podatkową, jeśli takie istnieją.

Wniosek zawiera informacje na temat organizacji składającej wniosek, artykuł kodu, który służy za podstawę, nazwę nadpłaconego podatku, okres, kwotę i szczegóły rachunku bieżącego, na który należy dokonać zwrotu. Na przykład, jeśli organizacja uproszczona przekazała nadwyżkę na jej główny obowiązek, powinna przygotować wniosek o zwrot nadpłaconego podatku na USN. Przykładowy formularz wniosku został zatwierdzony i udostępniony na stronie internetowej FTS.

Jaka jest pora czekać na zwrot pieniędzy?

Inspektor podatkowy musi upewnić się, że przyczyna zwrotu jest aktualna i zdecydować o zwrocie lub odmowie w ciągu 10 dni od daty przyjęcia wniosku o zwrot nadpłaconego podatku lub od momentu pisemnego zatwierdzenia raportu rozliczeniowego, jeżeli miało miejsce uzgodnienie.

Podatnicy są zobowiązani do powiadomienia podatnika w ciągu 5 dni od jego decyzji. W przypadku pozytywnej odpowiedzi, pieniądze muszą zostać przekazane nie później niż jeden miesiąc od momentu przyjęcia wniosku. Wniosek o zwrot nadpłaconego podatku zawiera dane konta, na które zostanie przekazany organ podatkowy gotówka.

Trzeba powiedzieć, że aby uzyskać pozytywną decyzję o zwrocie pełnej kwoty, organizacja nie powinna mieć prawdziwego długu wobec budżetu, w przeciwnym razie organy podatkowe przede wszystkim spłacą istniejące zaległości, a następnie przeleją saldo na rachunek organizacji. Wniosek o zwrot nadpłaconego podatku zostaje zaakceptowany przez inspektorat nie później niż trzy lata od daty przekazania nadwyżki. Składając wniosek o zwrot, warto pamiętać, że inspektorat będzie miał dobry powód, aby ponownie sprawdzić obliczenia u płatnika, w wyniku czego mogą zostać ujawnione niespodziewane zaległości. W związku z tym, jeżeli kwota nadpłaty jest niewielka, zaleca się pozostawienie kwoty na rachunku FTS w związku z przyszłą wypłatą następnego zobowiązania podatkowego.