Ulga podatkowa na dzieci. Kody odpisywania podatków

Jeśli Rosjanin uzyskuje oficjalny dochód, z którego pobierany jest podatek dochodowy od osób fizycznych, a ma co najmniej jedno dziecko, może płacić mniej do budżetu. Wielkość świadczenia zależy od liczby dzieci, niepełnosprawności, wykształcenia, miejsca zamieszkania dziecka, od tego, czy rodzice są małżeństwem, oraz od innych czynników. W związku z tym dokumenty potwierdzające prawo do świadczenia mogą się różnić. Aby uzyskać więcej informacji na temat uzyskania odliczenia od dzieci, czytaj dalej.

Dla kogo

Standardowy odliczenie dziecka (kod 114) mogą być używane przez podatników, którzy mają dziecko na wsparcie (w tym przybranego). Jest on przeznaczony dla każdej osoby niepełnoletniej i ucznia poniżej 25 roku życia. Można z niego korzystać, o ile dochód, od którego pochodzi podatek od dochodów osobistych w wysokości 13%, nie przekracza 280 000 rubli rocznie.

Warunki

Zasady świadczenia "dzieci" są określone w Ordynacji podatkowej Federacji Rosyjskiej (Art. 218). Prawo do odliczenia dziecka jest nie tylko rodzicem, ale także opiekunem, opiekunem, przybranym rodzicem, rodziną zastępczą. Standardową wypłatę mogą wydać oboje rodzice, a także nowy małżonek matki (małżonka ojca), który ma nieletnią ochronę.

Rozmiar

Wysokość świadczeń zależy od liczby dzieci. Za pierwsze dwójkę dzieci można dostać 1,4 tys. Rubli za każde kolejne dwa tysiące rubli. Odliczenie dla niepełnosprawnego dziecka z pierwszej i drugiej grupy do 18 roku życia (student do 25 roku życia) wynosi 3 tysiące rubli. Prawo stanowi, że forma studiów musi być w pełnym wymiarze godzin. Ale w jakim kraju dziecko powinno otrzymać edukację nie jest określone.

Przykład

Pracownik LLC ma pięcioletnie dziecko, dla którego chce dokonać potrącenia. Wynagrodzenie miesięcznie wynosi 40 tysięcy rubli. Maksymalna kwota świadczeń, zgodnie z prawem, za pierwsze dziecko jest podana w wysokości 1400 rubli.

Podatek dochodowy zostanie potrącony nie z wynagrodzenia, ale z kwoty: 40 - 1,4 = 38,6 tys. Rubli.

NDFL do zapłaty: 38,6 x 13% = 5 018 tysięcy rubli.

Próg obliczania odliczenia to 280 tysięcy rubli. Limit ten zostanie osiągnięty w: 280: 40 = 7 miesięcy. Oznacza to, że rabat zostanie obciążony w lipcu włącznie.

Jak uzyskać odliczenie przez pracodawcę?

Konieczne jest zebranie następujących dokumentów:

- wniosek o rejestrację świadczeń;

- akt urodzenia dzieci;

- akt rejestracji małżeństwa;

- zaświadczenie od ZHEK o wspólnym pożyciu z dziećmi i rodzicem;

- zaświadczenie ze szkoły lub uniwersytetu;

- zaświadczenie o niepełnosprawności (jeśli istnieje).

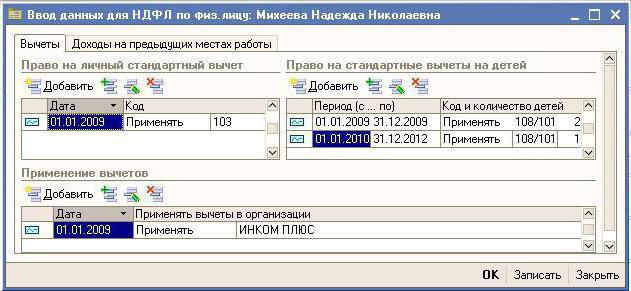

W aplikacji należy podać kody ulgi podatkowe dla dzieci :

- 114 - na pierwszym;

- 115 - na drugim;

- 116 - na trzecim;

- 117 - na czwartym.

Jeśli dana osoba jest zatrudniona w tym samym czasie w kilku przedsiębiorstwach, odliczenie dla dzieci można uzyskać na jednym z nich. Zaktualizowany pakiet dokumentów powinien być corocznie przekazywany do działu księgowości.

Jak uzyskać odliczenie za pośrednictwem FTS?

Jeśli z jakiegoś powodu dokumenty nie zostaną wypełnione w ciągu roku, możesz ubiegać się o zasiłek w urzędzie podatkowym. Ale w tym przypadku, oprócz powyższych dokumentów, będziesz musiał dodatkowo przesłać deklarację 3-NDFL i zaświadczenie o dochodach z działu księgowości. Dokumenty są uważane za 3 miesiące. Po 10-dniowej weryfikacji podatnik otrzyma pisemne powiadomienie z wynikiem. Jeśli otrzymałeś pozytywną odpowiedź, musisz skontaktować się z urzędem podatkowym, napisać wniosek o odszkodowanie z tytułu podatku dochodowego od osób fizycznych, wyszczególnić dane bankowe. Środki są przekazywane w ciągu jednego miesiąca.

Prawo zabrania przekazywania nieodebranych kwot między okresami podatkowymi, a także w ciągu jednego roku. W ramach poprzedniego przykładu wyraźnie to widać. Pracownik otrzymuje potrącenie z 7 kolejnych miesięcy. Nie było przerw.

Funkcje specjalne

Jeśli dziecko jest wychowywane przez samotnego rodzica, należy dodatkowo dostarczyć akt zgonu współmałżonka (małżonków) lub paszport potwierdzający, że nie zawarł związku małżeńskiego. Jeśli "dzieci" są sporządzane dla trzeciego dziecka, należy dostarczyć kopie dokumentów urodzenia starszych dzieci.

Oboje rodzice mogą otrzymać ulgę podatkową na dzieci, jeśli mieszkają w miejscu zamieszkania jednego z nich. Jeżeli małżeństwo nie jest sformalizowane, należy dostarczyć dodatkowe zaświadczenie o ojcostwie, oświadczenie matki, że ojciec zapewnia pomoc finansową. Jeśli para jest rozwiedziona, to dowodem jest lista wykonawcza w sprawie wypłaty alimentów lub potwierdzonej notarialnie umowy między rodzicami.

Jeżeli dziecko jest za granicą, świadczenie przyznawane jest na podstawie dokumentów poświadczonych przez władze państwowe obcego mocarstwa. Jeśli dokumenty zostały wydane w połowie roku, a prawo do odliczenia 1 dziecka pojawiło się od stycznia, obliczenia są nadal przeprowadzane od początku roku. Jeśli pracownik przyszedł do pracy w połowie roku, musi przedstawić rachunek zysków i strat z poprzedniego miejsca. Zwolnienie będzie również obliczane od stycznia do miesiąca, a do tego potrzebne są dane za cały rok. Bez zaświadczeń potrącenie przysługuje tylko tym, którzy są zatrudnieni lub nie pracowali przez dłuższy czas. To musi być potwierdzone w książce pracy.

Czas trwania

Świadczenie może być wypłacane od miesiąca urodzenia (przysposobienie, opieka, opieka) do końca roku, w którym dziecko osiąga wiek 18 lat (uczeń ma 25 lat) lub w przypadku jego śmierci. "Dzieci" są świadczone na okres studiów w instytucji kształcenia ogólnego, w tym na urlop akademicki do miesiąca następującego po zakończeniu studiów.

Liczba dzieci

Kolejność jest określana na podstawie daty urodzenia. Wiek nie ma znaczenia. Pierwszy będzie uważany za najstarszy, nawet jeśli ma już ponad 24 lata.

Przykład 1

Rozprowadzamy dzieci w dużej rodzinie w zależności od ich wieku (29, 15, 10 i 6 lat):

- nie przyznaje się żadnego odliczenia pierwszemu (29-letniemu) dziecku;

- na drugi (15 lat) - 1,4 tys. rubli;

- na trzecim (10 lat) i na czwartym (6 lat) - po 3 tysiące rubli.

Jeśli każdy z małżonków ma dziecko z poprzednich małżeństw, ich wspólne potomstwo będzie uważane za trzecie.

Przykład 2

Pracownik LLC ma czworo dzieci: 5, 9, 16 i 25 lat. Jej miesięczna pensja to 40 tysięcy rubli. Chce wydać dedukcję dla dzieci.

Zwolnienie zostanie obliczone tylko dla trzech nieletnich, ale pierwszym z rzędu pozostaje 25-letnie dziecko. Wielkość odliczenia będzie wynosić:

1,4 (za drugi) + 3 x 2 (za trzeci i czwarty) = 7,4 tys. Rubli.

NDFL zostanie obliczona na podstawie kwoty: 40 - 7,4 = 32,6 tys. Rubli.

Miesięczny pracownik zapłaci podatek: 32,6 x 0,13 = 4 238 rubli.

Odliczenie przyznawane jest do lipca włącznie, ponieważ od sierpnia dochód roczny przekroczy 280 tys. Rubli.

Nawet martwe dzieci biorą udział w obliczeniach.

Przykład 3

Podatnik chce uzyskać odliczenie od dzieci: 20-letni syn (robotnik), środkowy syn (zmarł w 2001 r.), Nadal ma córkę 5 lat. Korzyści zostaną przedstawione tylko dla trzeciego dziecka w wysokości 3000 rubli.

Odliczenie dla niepełnosprawnego dziecka, nawet jeśli jest trzecim w rodzinie, tylko jeden jest podany - w wysokości 3 tysięcy rubli. Jeśli jedno z bliźniaków jest wyłączone, podatnik może sam zorganizować sekwencję.

Przykład 4

Pracownik ma troje dzieci: pierwsze 10 lat, bliźniaki po 5 (każdy z nich jest wyłączony). Podatnik może wskazać we wniosku następującą sekwencję:

- pierwszy to 10 lat;

- drugi (wyłączony) - 5 lat;

- trzeci to 5 lat.

Podwójne potrącenie na dziecko

Zasiłek o podwójnej stawce jest obliczany, jeśli jest tylko jeden rodzic (jednostka adopcyjna). Jednocześnie istnieje akt zgonu, orzeczenie sądowe uznające tę osobę za zaginioną; akt urodzenia brak danych o ojcu.

Przykład

Kobieta niezależnie wychowuje trójkę dzieci. Najmłodszy z nich (20 lat) studiuje w instytucie. Standardowa odprawa dla studentów studiów stacjonarnych jest dostępna dla każdego miesiąca w podwójnej kwocie: 3 x 2 = 6 tysięcy rubli.

Jeśli taki pracownik poślubi, straci prawo do podwójnego potrącenia na dzieci. Zwiększona korzyść zostanie zwrócona po rozwiązaniu związku. Rodzice, którzy są rozwiedzeni i pozbawieni praw rodzicielskich, nie należą do tej kategorii. Oba incydenty nie zwalniają ich z obowiązku posiadania dzieci.

Rodzice mogą redystrybuować "dzieci", to znaczy zorganizować pojedynczą korzyść z podwójną stawką. Oświadczenie powinno wskazywać, że drugi rodzic zrzeka się prawa do dostarczenia dokumentu z działu księgowości, że rabat faktycznie nie jest obliczany. W tym akapicie mówimy o rodzicach. Oznacza to, że nowy mąż matki nie może zrezygnować z prawa do świadczeń dla pierwszego dziecka współmałżonka.

Odliczenie majątku na dzieci

Młoda rodzina również ma prawo do zasiłku, który nabywa nieruchomości na rynku pierwotnym lub buduje dom. Jest on przewidziany w kwocie wydatków na spłatę odsetek od pożyczek. Rodzice, którzy kupili nieruchomość wraz z małoletnim dzieckiem, mogą otrzymać odliczenie za to. Kto dokładnie wykona dokumenty, współmałżonkowie decydują sami.

Przykład

Para kupiła mieszkanie w 2014 roku za 4 miliony rubli. w nieruchomości wraz z dwojką małoletnich dzieci (po 1/4 udziału). Para postanowiła podzielić potrącenie w następujący sposób:

- mąż - 2 miliony rubli. (własny udział i udział pierwszego dziecka);

- żona - 2 miliony rubli. (własny udział i udział drugiego dziecka).

Inny członek rodziny, na przykład dziadek lub babcia, może odnieść korzyść.

Rodzic może otrzymać odliczenie, nawet jeśli mieszkanie zostało wydane tylko dla jednego dziecka. Świadczenie może być użyte tylko raz w życiu dla jednego obiektu. Jego wielkość jest ograniczona do 2 milionów rubli. Jeśli podatnik nabył ziemię za 1 milion rubli. oraz budynek mieszkalny po tej samej cenie, potrącenie może zostać wydane tylko dla jednego z nich. Ale jeśli dom znajduje się na zakupionej działce, oba obiekty będą traktowane jako jeden.