Rodzaje rachunków. Rachunek jest prosty. Obliczenia za pomocą weksli

Rozliczanie między przedsiębiorstwami może odbywać się w gotówce, przelew bankowy oraz z pomocą dłużnych papierów wartościowych - rachunków. Potwierdza dług finansowy organizacji wobec wierzyciela, którego prawa mogą być przeniesione na osobę trzecią bez zgody "emitenta". Następnie zostaną szczegółowo omówione pojęcie i typy weksli.

Definicja

Ustawa jest pierwszą w świecie surowców w Banku Centralnym. Pochodzi z pokwitowania długu. We współczesnym świecie jest on stosowany rzadziej niż akcje i obligacje. Ich podobieństwo polega na tym, że wszystkie te papiery wartościowe opierają się na kapitale kredytowym. Główne różnice między obligacjami:

- rachunek - nie papier firmowy;

- Wszystkie wyemitowane obligacje podlegają rejestracji państwowej;

- rachunek - instrument płatniczy;

- obligacje sprzedawane są w ramach kontraktu;

- rachunek nie ma formy elektronicznej.

Zalety korzystania z rachunków:

- dodatkowa gwarancja terminowego zwrotu pieniędzy, rejestracja transakcji nie wymaga przedpłaty, zwiększa stopień zaufania kontrahentów, przyspiesza obrót podaży pieniądza;

- w jaki sposób rachunek banku centralnego może być sprzedany i kupiony, aby udzielić pożyczki;

- Bill promuje rozwój pożyczka komercyjna.

Cechy papierów wartościowych:

- skompilowany w formie abstrakcyjnej;

- Bezsporny - kredytobiorca nie może sprzeciwić się obowiązkowi spłaty zadłużenia

- może być używany jako środek płatniczy;

- strony ponoszą solidarną odpowiedzialność.

Wraz z rozwojem gospodarki rynkowej rośnie popularność rachunków. Istnieje kilka przyczyn takiego stanu rzeczy:

- rachunek - Bank Centralny, który pomaga szybko rozwiązywać złożone problemy finansowe;

- KB i duże przedsiębiorstwa mają już doświadczenie w przeprowadzaniu takich obliczeń.

Rodzaje rachunków

Solo - zobowiązanie dłużnika do spłaty długu wobec wierzyciela w wysokości określonej w dokumencie. Rachunek bezczynny wystawiany jest przez kupującego, który w momencie dostawy nie ma wystarczającej ilości pieniędzy, by zapłacić dostawcy. Ten kontraktowy rachunek, zobowiązuje się do spłaty zadłużenia po pewnym czasie.

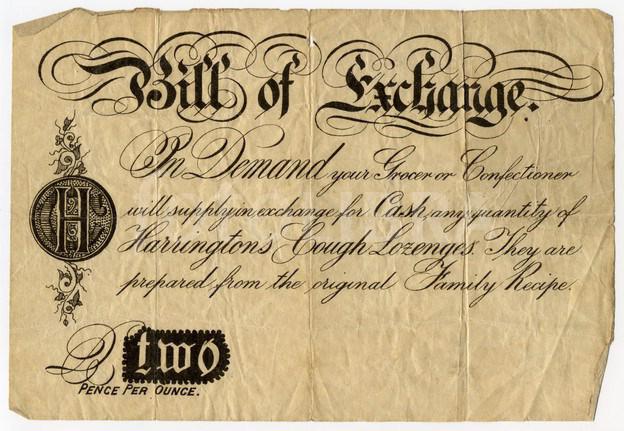

Weksel (projekt) to bezwarunkowe zamówienie szuflady na jego wierzyciela, aby zwrócić kwotę wskazaną w dokumencie osobie trzeciej. Z nazwy wynika, że dług jest "przenoszony" z jednego kontrahenta na drugi.

Są to dwa najpopularniejsze. Istnieją również inne rodzaje rachunków:

- Skarb: wydany w celu zrekompensowania deficytu budżetu państwa.

- Przyjazny: jest wydawany przez zdolne do zaciągania przedsiębiorstwo innej osobie, która ma trudności finansowe, w celu uzyskania pieniędzy na końcu. Jeśli partner również napisze rachunek, wówczas będzie on już nazywał się licznikiem.

- Komercyjne: wypisywane na podstawie transakcji sprzedaży kredytowej.

- Finansowe: leżą u podstaw pożyczki, która jest wydawana jednej organizacji przez drugą dla wolnych funduszy.

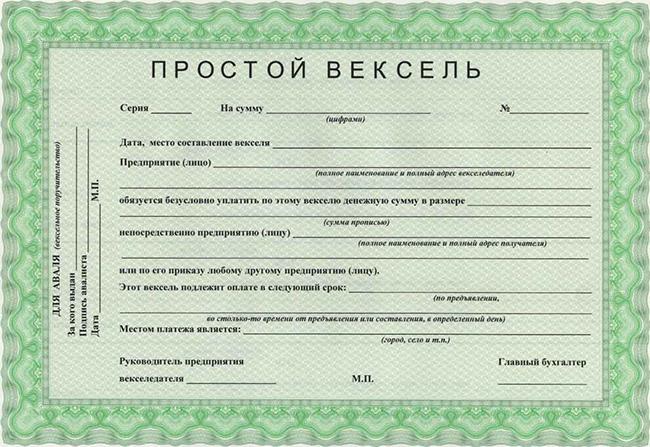

Szczegóły

- Imię.

- Ilość długu w liczbach i słowach.

- Warunki płatności.

- Nazwa i adres pożyczkodawcy.

- Miejsce i data kompilacji.

- Podpis pożyczkobiorcy.

W projekcie są dodatkowe informacje:

- bezwarunkowe żądanie spłaty zadłużenia;

- nazwa i lokalizacja płatnika.

Kwota

Wskazane w liczbach i słowach. Jeśli dane nie są zgodne, to kwota jest uważana za poprawną w słowach. Jeśli takich jest kilka, bierze się pod uwagę najmniejszy. Podział kwoty i czasu jest niedozwolony. Weksel jest zwykłym obowiązkiem zapłaty pieniędzy bez odniesienia się do przyczyny ich otrzymania. W związku z tym, jeśli kupujący napisał to przed otrzymaniem towaru, to jest on odpowiedzialny, ponieważ ma już obowiązek i nie otrzymał jeszcze składnika aktywów.

Rachunek odsetkowy może obejmować opłatę za czekanie na zwrot. Wynagrodzenie może zostać natychmiast uwzględnione w kwocie lub być wskazane osobno. Stawka jest wskazana tylko wtedy, gdy kolumna "termin" jest ustawiona na "po prezentacji". W innych przypadkach pożyczkobiorca zwraca pieniądze bez uwzględnienia opłaty za użytkowanie.

Nazwa i adres płatnika

Dokument musi zawierać płatnika. Jeśli jest to podmiot prawny, wówczas w dokumencie należy podać pełną nazwę i adres rejestracji państwowej. Jeżeli osoba fizyczna - nazwisko, dane paszportowe, miejsce zamieszkania. W solo, płatnikiem i twórcą jest jedna osoba, w rachunku są różne. Dlatego te ostatnie określa dodatkowy wymóg - bezwarunkowe zobowiązanie do zwrotu długu. Weksel, którego wzór został przedstawiony powyżej, wierzyciel wydaje swojemu dłużnikowi, że zwraca pieniądze odbiorcy. Ten wymóg został sporządzony w dokumencie z wyrażeniem "Zapłać (nazwa przedsiębiorstwa) lub jego zamówienie".

Czas

- "Po przedstawieniu" w ciągu 1 roku od daty sporządzenia. Inne warunki mogą być określone, na przykład "... po prezentacji, ale nie wcześniej niż 1 kwietnia ... roku". Jeśli terminy nie zostaną dotrzymane, dokument traci moc.

- "Przez ... po prezentacji." Data jest ustalona przez znak na przedniej stronie.

- "Przez ... po kompilacji."

- Wyczyść datę.

Jeśli dokładna data nie zostanie określona, rachunek zostanie wykorzystany w ciągu roku po przedstawieniu. Ale dokument musi zawierać datę kompilacji.

Inne szczegóły

Jeżeli miejsce płatności nie jest określone, wówczas adres płatnika jest uważany za taki. Weksel jest nieważny, jeśli zawiera kilka adresów lub w ogóle ich nie ma. Dokument nie musi być wydany na adres państwowej rejestracji (miejsce zamieszkania) płatnika.

Podpis jest umieszczany w prawym dolnym rogu w słowach. Jeśli dokument jest wydawany przez osobę prawną, musi istnieć pieczęć i dwa podpisy: dyrektor, główny księgowy. Bez nich obliczenia wekslowe uważa się za nieważne.

Wersja robocza akceptacji

Jest to zgoda dłużnika w stosunku do producenta do zwrotu pieniędzy. Ponieważ dokument został sporządzony przez pożyczkodawcę, kredytobiorca musi wyrazić na to zgodę. W przeciwnym razie przeniesienie rachunku jest niemożliwe. Najczęściej to pytanie jest negocjowane z góry przez telefon.

Akceptacja dokumentu może być dodatkowo potwierdzona przez aval - gwarancję zapłaty przez bank lub inną osobę niezwiązaną z długiem. Jest napisane na przedniej stronie lub na aplikacji (allonge). Avalist i jego pożyczkobiorca noszą odpowiedzialność solidarna. Konieczność tej operacji powstaje, gdy wierzyciel nie ufa dłużnikowi i żąda zapewnienia dodatkowych gwarancji osobie trzeciej. Wszystkie rodzaje weksli mogą być pobierane w całości lub w części.

Wymiana

Przekazanie rachunku odbywa się poprzez potwierdzenie - napis w Banku Centralnym, co oznacza bezwarunkowe zamówienie posiadacza na przeniesienie wszystkich praw na nowego właściciela. Dłużnik na odwrotnej stronie lub na allonge pisze "Zapłać na korzyść".

- Beneficjent jest beneficjentem.

- Endorser to osoba, która przesyła rachunek.

Częściowe cesja praw do rachunku jest niedozwolona. Sam endorser podpisuje napis transferowy, który jest następnie zapieczętowany. Jest on odpowiedzialny za opłacenie rachunku, jeśli dokument nie określa klauzuli "bez obrotu na mnie". Ale wtedy endorser jest wykluczony z osób zobowiązanych. Beneficjent może zapobiec dalszemu przeniesieniu weksla, umieszczając w tekście słowa "nie w zamówieniu".

Rodzaje poparcia:

- nominalna - z nazwą, podpisem i pieczęcią;

- puste - rachunek na okaziciela (beneficjent może sam wprowadzić dane nowego posiadacza);

- odbiór jest przeniesieniem rachunku na rzecz banku (wygląda na "do odbioru" i umożliwia organizacji finansowej przedstawienie dokumentu do przyjęcia lub zapłaty);

- kredyt hipoteczny - dodatkowa gwarancja spłaty kredytu (towarzyszy mu klauzula: "waluta jako zabezpieczenie").

Cesja jest inskrypcją w banku centralnym o przeniesieniu własności.

Cechy tego napisu przeniesienia:

- cesja - umowa dwustronna;

- z popieraniem, beneficjent jest odpowiedzialny zarówno za prawa własności, jak i za ich wykonywanie;

- Cesja jest zindywidualizowanym transferem, który może być wystawiony nie tylko na podstawie umowy sprzedaży, ale także poprzez napis.

Rachunki rachunkowe

Jest to zakup weksla przez instytucję finansową poprzez zatwierdzenie przed terminem zapadalności. W zamian posiadacz otrzyma odszkodowanie pomniejszone o odsetki za wcześniejszą spłatę. Jest obliczany według wzoru:

D = N × m × p / 100% × 365,

- D - zniżka;

- N - wartość nominalna banku centralnego;

- t - czas do osiągnięcia dojrzałości, w dniach;

- P - księgowość%.

Taki system jest stosowany, gdy posiadacz pilnie potrzebuje pieniędzy, a płatność jeszcze nie dotarła. Wcześniejsze umorzenie bank centralny może tylko bank. W przypadku instytucji finansowej rozliczanie weksli jest równoznaczne z przyznaniem pożyczki o stałym oprocentowaniu. Kiedy bank centralny zostanie przedstawiony płatnikowi, wówczas kwota ta będzie zawierała odsetki za korzystanie z pieniędzy. Rediscount to operacja odsprzedaży przez instytucję finansową rachunku bankowi centralnemu, jeśli istnieje potrzeba dodatkowych funduszy.

Zwrot pieniędzy

Obliczenia według weksli są przeprowadzane według następującego algorytmu:

- Bank Centralny jest przedstawiany do zapłaty w miejscu zamieszkania lub lokalizacji płatnika wyraźnie na czas. Odliczanie rozpoczyna się od następnego dnia po wydaniu.

- Kredytobiorca musi natychmiast zwrócić pieniądze. Opóźnienie jest dozwolone tylko w rzadkich przypadkach.

- Przedwczesne rozliczanie rachunków jest możliwe tylko w banku. Kredytobiorca nie jest zobowiązany do zwrotu środków z wyprzedzeniem.

- Jeżeli płatność weksla jest przeprowadzana w częściach, odpowiadający jej znak znajduje się na przedniej stronie dokumentu. Posiadacz rachunku nie może odmówić przyjęcia tylko części kwoty.

Schemat obiegu banknotów

- Dostawca dostarcza towar do kupującego.

- Dłużnik przyjmuje rachunek i przekazuje go kontrahentowi.

- Dostawca sprzedaje zlecenie płatnicze do banku akceptanta.

- Instytucja finansowa płaci pieniądze.

- Kupujący otrzymuje rachunek w odpowiednim czasie.

- Bank zwraca pieniądze.

Problemy z leczeniem:

- muszą dobrze poznać uczestników procesu

- procedura gromadzenia funduszy nie jest regulowana prawnie;

- Najbardziej opłacalne są weksle dużych emitentów.

Protest rachunku jest notarialną odmową płatności. Zgodnie z obowiązującym prawem operacja ta może zostać przeprowadzona dopiero następnego dnia po upływie terminu płatności, ale nie później niż do godz. 12.00. Beneficjent w terminie nieopłaconym rachunkiem musi zgłosić się do biura notarialnego z następującym wykazem:

- szczegółowa nazwa i adres twórców;

- termin i kwota płatności;

- dane wszystkich indosantów, ich adresy;

- powód protestu.

W dniu przyjęcia rachunku urząd notarialny przedstawia go płatnikowi wraz z żądaniem zwrotu pieniędzy. Jeżeli pożyczkobiorca odeśle dług, to w zamian otrzymuje rachunek, którego próbkę przedstawiono powyżej. Jeżeli dłużnik odmawia zwrotu pieniędzy, urząd notarialny sporządza odpowiednią ustawę, która jest wpisana do specjalnego rejestru, i odnotowuje w banku centralnym: "protest", datę, podpis, pieczęć.

Problemy z cyrkulacją

- Niedoskonałość ram prawnych, żadna procedura dotycząca rachunku nie ma jasnego uregulowania prawnego.

- Wraz ze wzrostem obrotów zmniejsza się napływ "żywych" pieniędzy, przepływy finansowe są zdeformowane.

- Brak kontroli nad działaniami uczestników rynku.

- Niski poziom płynności rachunków firmowych.

- W rosyjskiej praktyce istnieje wiele przypadków niewłaściwego wykorzystania tego banku centralnego, ale przykłady operacyjnych windykacja długów nie

- W czasie kryzysu będziesz musiał zapłacić rachunek nie pieniędzmi, ale towarami.

- Bardzo często wierzyciele odmawiają przyjęcia tych papierów do rozliczenia.

W 2014 r. Banki Federacji Rosyjskiej przyciągnęły rachunki o łącznej wartości 1.130 bilionów rubli. pocierać. Udział krótkoterminowych papierów wartościowych - 51,1%, ponad 1 rok - 46,9%. Najczęściej weksle rubla są płatne - 640 mld rubli, rzadziej banknotów - 421,3 mld rubli. Udział papierów wyemitowanych przez banki spadł o 4 punkty procentowe i wyniósł 3,3% w strukturze przyciągających środków.

Na Ukrainie, w przeciwieństwie do Rosji, papiery wartościowe mogą być wykorzystywane wyłącznie przez osoby prawne do rozliczeń z dostawcami towarów za usługi. Chociaż ramy regulacyjne regulujące obieg rachunków na rynku są dość szerokie, należy je poprawić. Co więcej, rząd uważa ten Bank Centralny za jeden ze sposobów prowadzenia wzajemnych rozliczeń między przedsiębiorstwami.

Podsumowanie

Potwierdzenie długu może być wykorzystane jako instrument płatniczy, w którym pożyczkobiorca zobowiązuje się do spłacenia pożyczkodawcy określonej kwoty w terminie. Na rynku krajowym krążą następujące rodzaje weksli: proste i zbywalne. Pierwsza jest napisana przez płatnika do jego wierzyciela. Drugi otrzymuje dłużnika i jest zobowiązany do zwrotu pieniędzy za towary osobie trzeciej. Rachunki rachunkowe - zwrot w banku centralnym. Posiadacz może otrzymywać wynagrodzenie bezpośrednio od płatnika lub z banku.